Συντάκτης Κειμένου: 3K Investment Partners

Οικονομικές Εξελίξεις

Με την ολοκλήρωση του τρίτου προγράμματος σταθερότητας η Ελλάδα εισήλθε σε μία νέα φάση πορείας. Βασικό “στοίχημα” θεωρούμε ότι αποτελεί η προσέλκυση νέων επενδύσεων, σημαντικού πυλώνα ανάπτυξης για την δημιουργία νέων θέσεων εργασίας και ενίσχυση της εσωτερικής ζήτησης.

Οι προκλήσεις πολλές. Το ευμετάβλητο μακροοικονομικό περιβάλλον όπως η οικονομική πολιτική της Ιταλίας, οι έκτακτοι εμπορικοί δασμοί και η “αναστάτωση” που επικρατεί σε αρκετές και μεγάλες αναδυόμενες αγορές όπως της Τουρκίας, Αργεντινής και Ινδονησίας επιβαρύνουν το ψυχολογικό κλίμα. Παράλληλα, η σταδιακή άνοδος των αποδόσεων των ομολόγων είτε λόγω προσδοκιών ενίσχυσης των πληθωριστικών πιέσεων είτε λόγω ενίσχυσης της αβεβαιότητας επιδεινώνουν τις χρηματιστηριακές αποτιμήσεις.Επίσης, σημαντική παράμετρο αποτελούν τα εγχώρια τραπεζικά ιδρύματα και η δυνατότητα που θα έχουν να εφαρμόσουν τους αναθεωρημένους στόχους μείωσης των μη εξυπηρετούμενων δανείων τους, χωρίς την σοβαρή εξασθένιση της κεφαλαιακής τους βάσης.

Εν μέσω των προαναφερθέντων ισχυρών προκλήσεων το αρνητικό ψυχολογικό κλίμα έχει οδηγήσει σε συρρίκνωση τις αποτιμήσεις αρκετών εταιριών με καλά θεμελιώδη μεγέθη ή/και εξαγωγικό προσανατολισμό. Η τρέχουσα συγκυρία θεωρούμε ότι ευνοεί τις τοποθετήσεις σε τέτοιου είδους εταιρίες αρκεί ο επενδυτικός ορίζοντας του υποψήφιου επενδυτή να είναι διευρυμένος.

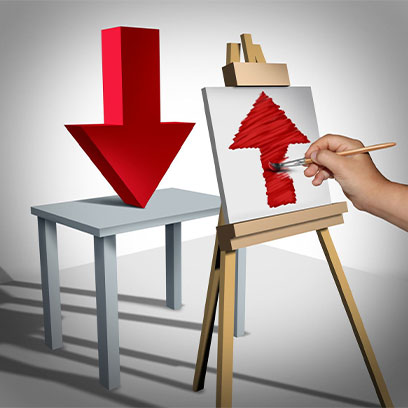

Οι θετικοί ρυθμοί ανάπτυξης δεν αντικατοπτρίζονται στην ελληνική κεφαλαιαγορά

Για ακόμα μία φορά η αγορά μας έδειξε ότι αποτελεί ένα πολύπλοκο μηχανισμό, που αλληλεπιδρούν πολλαπλοί παράγοντες με τρόπο συχνά μη αντιληπτό από τη συμβατική σοφία.

Ενώ η Ελλάδα ολοκλήρωσε το τρίτο πρόγραμμα χρηματοδότησης, το επονομαζόμενο και 3ο μνημόνιο και παρότι η οικονομία της έχει μεταβεί σε θετικούς ρυθμούς ανάπτυξης, έστω και πιο ήπιους από τους επιθυμητούς, τόσο τα ελληνικά ομόλογα, όσο και η εγχώρια χρηματιστηριακή αγορά καταγράφουν χαμηλότερες τιμές το τελευταίο 2μηνο. Προφανώς, στην ελληνική κεφαλαιαγορά επενεργούν και άλλοι παράγοντες, που δεν αφορούν μόνο την εγχώρια κατάσταση, αλλά και τη διεθνή.

Πράγματι, στις διεθνείς αγορές παρατηρείται μία αυξημένη αποστροφή προς τον επενδυτικό κίνδυνο, τροφοδοτούμενη από τον κύκλο αύξησης των επιτοκίων στις ΗΠΑ, από μια σειρά πολιτικών εξελίξεων, όπως η ένταση στις εμπορικές σχέσεις ισχυρών χωρών, η γεωπολιτική αστάθεια σε κάποιες περιοχές, η νομισματική κρίση στην Τουρκία και σε ορισμένες άλλες αναδυόμενες χώρες, ή ακόμα και η αβεβαιότητα ως προς την πορεία της Ιταλίας. Δεδομένου ότι οι ελληνικές αξίες, από τη σκοπιά των διεθνών επενδυτών, συγκαταλέγονται στις κατηγορίες υψηλού ρίσκου, είναι λογικό να γίνονται αντικείμενο ρευστοποιήσεων ή να μην ελκύουν το ενδιαφέρον των επενδυτών που αναζητούν πιο «σίγουρες» επιλογές. Επιπλέον, υπάρχει επιφυλακτικότητα από την πλευρά των επενδυτών ως προς τη δημοσιονομική πειθαρχεία στην Ελλάδα κατά την προσεχή περίοδο.

Ο συνδυασμός όλων αυτών των παραγόντων έχει οδηγήσει τις ελληνικές μετοχές και τα ομόλογα σε χαμηλότερα επίπεδα τιμών κατά τις πρόσφατες εβδομάδες, ακόμα και αν η οικονομική θέση της Ελλάδας είναι καλύτερη σε σχέση με προγενέστερες περιόδους κατά το περασμένο έτος.

Το κατά πόσο αυτά τα επίπεδα τιμών αντικατοπτρίζουν την πραγματική αξία των ελληνικών περιουσιακών στοιχείων θα εξαρτηθεί τόσο από τις εξελίξεις στο εσωτερικό της χώρας, όσο και στο εξωτερικό. Άλλωστε οι αγορές προσαρμόζονται διαρκώς στα νέα δεδομένα ή ακόμα και στην αντίληψη που διαμορφώνεται ως προς τα δεδομένα. Συνεπώς, μια ενδεχόμενη βελτίωση στην αντίληψη που επικρατεί για τα ελληνικά περιουσιακά στοιχεία ή και η μείωση της αποστροφής του κινδύνου διεθνώς θα μπορούσε να οδηγήσει σε μία επαναφορά των τιμών σε υψηλότερα επίπεδα από τα τρέχοντα.

.png)