Συντάκτης Κειμένου: NN Investment Partners

Οι πολιτικοί διαγκωνισμοί και αποφάσεις μπορούν να επιφέρουν σημαντικές επιπτώσεις στις αγορές και την οικονομία. Αυτή την περίοδο οι επενδυτές έχουν να αντιμετωπίσουν ένα αρκετά μεγάλο πλήθος σημαντικών πολιτικών γεγονότων, που δυνητικά ενέχουν αισθητές επιπτώσεις. Αναφέρουμε μερικές από αυτές τις εξελίξεις που αφορούν στην Ευρώπη (Ισπανία, ΕΚΤ), στις ΗΠΑ (διορισμός νέου προέδρου Fed) και στην Ιαπωνία (εκλογική νίκη του πρωθυπουργού Abe).

Το κοινοβούλιο της Καταλονίας διακήρυξε την ανεξαρτησία

Πρώτα απ' όλα το Καταλανικό κοινοβούλιο την προηγούμενη Παρασκευή ψήφισε υπέρ της ανεξαρτησίας από την Ισπανία. Ως αποτέλεσμα αυτού ο πρωθυπουργός της Ισπανίας Mariano Rajoy ανέλαβε τον απευθείας έλεγχο της περιφέρειας, καθαίρεσε την σχισμαστική κυβέρνηση και ανήγγειλε άμεσες εκλογές στην Καταλονία για την 21η Δεκεμβρίου. Η μετοχική αγορά της Ισπανίας υποχώρησε και τα spreads των κρατικών ομολόγων της χώρας διευρύνθηκαν, έχοντας όμως ανακάμψει από το πρωί της Δευτέρας και μετά. Εκτός Ισπανίας η αντίδραση των αγορών ήταν ήπια, καθώς προς το παρόν θεωρούν το όλο θέμα ως μεμονωμένη τοπική περίπτωση, εκδοχή που με βάση τα ως τώρα δεδομένα φαίνεται τεκμηριωμένη.

Η ΕΚΤ ανακοινώνει ήπιο περιορισμό της ποσοτικής χαλάρωσης (QE)

Η ΕΚΤ επιτυχημένα προχώρησε ένα ακόμα βήμα προς την ολοκλήρωση του προγράμματος ποσοτικής χαλάρωσης (QE) την προηγούμενη Πέμπτη, καθώς αποφάσισε τον από καιρό αναμενόμενο περιορισμό των αγορών ομολόγων. Από τα €60δισ ανά μήνα οι αγορές θα υποχωρήσουν σε €30δισ, από τον Ιανουάριο του 2018 μέχρι και το Σεπτέμβριο του ίδιου έτους, τουλάχιστον. Οι προσδοκίες τόσο για τα επιτόκια, όσο και για τις αγορές ενεργητικών παρέμεινε αμετάβλητη, καθώς το πρόγραμμα είναι ανοιχτό να διαρκέσει και μετά το Σεπτέμβριο. Η δήλωση ότι τα επιτόκια θα μείνουν αμετάβλητα έως το τέλος του προγράμματος QE βρίσκεται εν ισχύ. Συγκριτικά, οι αποφάσεις της ΕΚΤ βαραίνουν προς την πλευρά της πιο επεκτατικής νομισματικής πολιτικής, καθώς το σύνολο των αγορών στοιχείων ενεργητικού (9 φορές επί €30δισ.) ήταν ελαφρώς υψηλότερο από το προσδοκώμενο (6 φορές επί €40δισ.). Μεταφράσθηκε σε πτώση της ισοτιμίας EUR/USD περισσότερο από 1% και σε υποχώρηση της απόδοσης του Bund (10ετές κρατικό ομόλογο Γερμανίας) κατά 0,05% την προηγούμενη Πέμπτη.

Εντός της ΕΚΤ δεν υπήρξε ομοφωνία σχετικά με το μέγεθος της επέκτασης του προγράμματος QE και τη διάρκεια της ανοιχτής περιόδου σταθερών επιτοκίων, καθώς οι κεντρικοί τραπεζίτες της Γερμανίας και της Ολλανδίας ψήφισαν κατά αυτών των αποφάσεων. Αυτή η διχογνωμία αντανακλά τη σοβούσα διάσταση απόψεων μεταξύ των Νοτίων και των Βορείων στην ΕΚΤ, η οποία κυρίως πηγάζει από τις επιρροές των επιμέρους χωρών που εκπροσωπούνται στο συμβούλιο. Προφανώς υφίστανται διαφορές στη γενικότερη αντίληψη μεταξύ των κεντρικών τραπεζιτών, αλλά η διαφορετική πολιτική πραγματικότητα και οι αποκλίσεις ως προς το "βέλτιστο" μίγμα νομισματικής πολιτικής μεταξύ των νοτίων και των βορείων χωρών της Ευρωζώνης παραμένουν οι κύριες αιτίες της διχογνωμίας εντός της ΕΚΤ.

Ο Trump είναι σχεδόν έτοιμος να διορίσει το νέο πρόεδρο της Fed

Μία ακόμα έκφανση του πώς οι πολιτικοί διαγκωνισμοί επηρεάζουν παγκοσμίως τη νομισματική πολιτική, αφορά το διορισμό του νέου προέδρου της Fed από τον Trump, ο οποίος πιστός στη μέχρι τώρα πολιτεία του, προκαλεί αμφισημία ως προς την τελική επιλογή του. Ενώ διατηρεί την επιλογή της ανανέωσης της θητείας της Janet Yellen στην προεδρία της Fed, δημοσίως διαβουλεύεται μεταξύ άλλων δύο υποψηφίων, με σαφώς διαφορετικές απόψεις ως προς την νομισματική πολιτική, που πρέπει να ακολουθηθεί. Από τη μία βρίσκεται ο Jerome Powell, ένας ομόσπονδος κυβερνήτης της Fed που από το 2012 έχει ψηφίσει υπέρ όλων των αποφάσεων της Fed. Από την άλλη στέκεται ο John Taylor, καθηγητής του Stanford και πατέρας του "νόμου Taylor". Είναι μεταξύ των πιο ομιλητικών επικριτών των αποφάσεων της Fed και θεωρεί ότι η ασκούμενη νομισματική πολιτική θα οδηγήσει σε υψηλό πληθωρισμό.

Καθώς ο αριθμός των υποψηφίων είναι περιορισμένος στους τρεις και ο Λευκός Οίκος θα ανακοινώσει την τελική του απόφαση την 3η Νοεμβρίου, οι αγορές είναι σαφώς στραμμένες προς εκεί. Οι πιθανότητες είναι δύσκολο να υπολογισθούν, αλλά οι αντιληπτές ως αυστηρές απόψεις του Taylor αποτελούν ανασχετικό παράγοντας αβεβαιότητας για την πορεία των αγορών. Αυτές θα αξιολογήσουν κατά πόσο οι αποφάσεις της Fed προκύπτουν από στέρεη οικονομική τεκμηρίωση ή αν αποκλίνουν από την οικονομική λογική λόγω πολιτικών επιρροών στην επιλογή της ηγεσίας της Fed. Εξίσου σημαντικό είναι το γεγονός ότι εκτός από τον πρόεδρο της Fed, ακόμα τέσσερα μέλη του συμβουλίου της θα διορισθούν κατά τους προσεχείς μήνες από τον Trump. Το ενδεχόμενο της πιο περιοριστικής νομισματικής πολιτικής αν η οικονομία και οι πληθωριστικές πιέσεις ενισχυθούν δεν θα προκαλέσει μεγάλες αναταράξεις στις αγορές. Ωστόσο, ένας υπέρ του δέοντος υπέρμαχος της περιοριστικής πολιτικής πρόεδρος της Fed και η αίσθηση πολιτικών σκοπιμοτήτων στη στελέχωσή της ενδεχομένως θα διαταράξουν τις αγορές

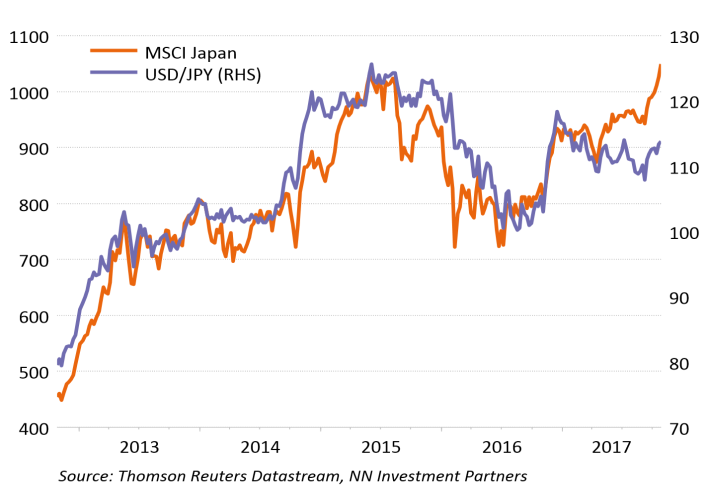

Οι τιμές των ιαπωνικών μετοχών και του Γιέν κινούνται αντίθετα

Αναβαθμίσαμε τις θέσεις στην Ιαπωνία μετά το αποτέλεσμα των εκλογών

Μία ακόμα αγορά στην οποία οι πολιτικές εξελίξεις έχουν αισθητή επίδραση είναι η Ιαπωνία. Οι εκλογές της 22ης Οκτωβρίου οδήγησαν σε μία λιγότερη ευρεία νίκη του πρωθυπουργού Shinzo Abe, απαλείφοντας την πολιτική αβεβαιότητα. Ο Abe πιθανότατα να παραμείνει στο τιμόνι της χώρας έως το 2021, συνεχίζοντας της επεκτατική οικονομική πολιτική, γνωστή και ως “Abenomics”. Πιθανότατα ο πρόεδρος της κεντρικής τράπεζας της Ιαπωνίας κ. Kuroda θα ανανεώσει τη θητεία του στο αξίωμα που λήγει το 2018 και αν αντικατασταθεί θα επιλεγεί κάποιος με την ίδια αντίληψη ως προς την επεκτατική νομισματική πολιτική. Το ευνοϊκό για τις αγορές αποτέλεσμα των εκλογών μας ώθησε να μεταβάλλουμε τις θέσεις μας σε ιαπωνικές μετοχές από ουδέτερες σε ελαφρώς επαυξημένες.

Οι ιαπωνικές αρχές ακολουθούν μία πολύ επεκτατική οικονομική πολιτική (μέσω δημοσιονομικών δαπανών και χαλαρές χρηματοπιστωτικές συνθήκες), δεδομένων των στοιχείων για έλλειψη εργατικού δυναμικού και αδρανών συντελεστών παραγωγής. Προς το παρόν η Ιαπωνία αντιμετωπίζει αυτές τις συνθήκες με αύξηση της παραγωγικότητας, η οποία έχει περισσότερα περιθώρια βελτίωσης. Εντέλει αυτό θα οδηγήσει σε αυξημένους μισθούς χωρίς όμως να πλήξει την εταιρική κερδοφορία, η οποία εμφανίζει ανοδική τάση για το επόμενο έτος, αν και η μεγέθυνση της θα υποχωρήσει από το 17% εφέτος στο 6% για το οικονομικό έτος που λήγει το Μάρτιο του 2019.

Η νομισματική πολιτική ελέγχου της καμπύλης των επιτοκίων θα διατηρήσει τις πραγματικές αποδόσεις των ομολόγων χαμηλά, στηρίζοντας έτσι τις αποτιμήσεις. Ως προς αυτές οι μετοχές Ιαπωνίας παρουσιάζονται ως οι ελκυστικότερες μεταξύ των ανεπτυγμένων αγορών, καθώς ενσωματώνουν το υψηλότερο ασφάλιστρο κινδύνου. Επιπλέον οι μακροπρόθεσμες προσδοκίες για την απόδοση βρίσκονται υψηλότερα από τις αντίστοιχες της Ευρώπης και των ΗΠΑ.

Ένας παράγοντας αβεβαιότητας για τις ιαπωνικές μετοχές είναι η αρνητική του συσχέτιση με την ισοτιμία USD/JPY. Γενικά οι ιαπωνικές μετοχές αποδίδουν καλά όταν το JPY υποχωρεί. Θεωρούμε ότι η φορολογική πολιτική στις ΗΠΑ και η συνεχιζόμενη απόκλιση στη νομισματική πολιτική μεταξύ ΗΠΑ και Ιαπωνίας μπορούν να οδηγήσουν σε περαιτέρω εξασθένιση της ισοτιμίας του JPY έναντι του USD.

Η αύξηση των θέσεων σε ιαπωνικές μετοχές ενέχει τον κίνδυνο του timing. Την προηγούμενη Τετάρτη ο δείκτης Nikkei ολοκλήρωσε μια σειρά 16 ανοδικών ημερών, μετά το ιστορικό υψηλό των τελευταίων 21 ετών που καταγράφηκε την Τρίτη 24/10. Ο δείκτης ενισχύθηκε καθοδηγούμενος από τις προσδοκίες για την επικράτηση του Abe στις εκλογές, ενώ έρευνες καταδεικνύουν ότι βρίσκεται σε αυξημένες θέσεις στα χαρτοφυλάκια των επενδυτών. Παρά ταύτα εκτιμούμε τις μεσοπρόθεσμες προοπτικές αρκετά ενθαρρυντικές προκειμένου να αυξήσουμε τις θέσεις μας σε ιαπωνικές μετοχές.

.png)