Συντάκτης Κειμένου: NN Investment Partners

Η αναζωπύρωση του θέματος της αναθέρμανσης της οικονομίας στις αγορές από τον Σεπτέμβριο έχει ήδη εξασθενήσει, καθώς εναλλάσσεται και πάλι με την επίμονη αναζήτηση εισοδηματικής απόδοσης μεταξύ των επενδυτών. Μια κατηγορία ενεργητικού, που συνδέεται και με τα δύο θέματα, είναι εκείνη της ακίνητης περιουσίας (real estate). Ως εκ τούτου αναβαθμίσαμε τις επενδυτικές μας θέσεις στον συγκεκριμένο κλάδο, σε μέτρια αυξημένες.

Τα απογοητευτικά στοιχεία για τον πληθωρισμό τροφοδοτούν την αναζήτηση εισοδηματικής απόδοσης.

Η έκθεση Σεπτεμβρίου των ΗΠΑ σχετικά με τον πληθωρισμό, ήταν απογοητευτική καθώς ο δομικός Δείκτης Τιμών Καταναλωτή ΔΤΚ (CPI) ήταν σταθερός σε ποσοστό 1,7% σε ετήσια βάση. Πολλοί επενδυτές ανέμεναν την έκθεση σχετικά με τον πληθωρισμό των τιμών των καταναλωτών στις ΗΠΑ και ήλπιζαν να τους επιβεβαιώσει ότι οι πιέσεις στις τιμές τελικά υποχωρούν. Συν τοις άλλοις, δεν υπήρξε ανάκαμψη στον πληθωρισμό της Ευρωζώνης, καθώς ο δομικός πληθωρισμός σημείωσε πτώση στο 1,1% τον Σεπτέμβριο από 1,2%. Μετά την επιβράδυνση στις παγκόσμιες πληθωριστικές τάσεις κατά το πρώτο εξάμηνο του έτους, η θερινή περίοδος ενίσχυσε τη δυναμική του πληθωρισμού. Καθώς η οικονομική ανάπτυξη παρέμεινε εύρωστη και κατά τις τελευταίες εβδομάδες οι θετικοί οικονομικοί δείκτες εκπλήξεων κινήθηκαν ανοδικά, το θέμα της αναθέρμανσης της οικονομίας επανήλθε στις παγκόσμιες αγορές. Οι αποδόσεις των ομολόγων αυξήθηκαν, οι προσδοκίες για τον πληθωρισμό σημείωσαν μια σχετική άνοδο και οι κυκλικές μετοχές, πρωταγωνίστησαν. Τουλάχιστον, έως ότου προέκυψαν σημάδια ότι η ανοδική ορμή στον πληθωρισμό θα μπορούσε να υποχωρήσει και πάλι.

Οι εκθέσεις σχετικά με τον πληθωρισμό, ίσως ήταν ένας βασικός λόγος για τον οποίο παρατηρήσαμε μια μετατόπιση των υποκείμενων επενδυτικών θεμάτων, όπου η αναθέρμανση της οικονομίας και των κυκλικών μετοχών δημιούργησαν περιθώρια για ένα πιο ισορροπημένο θέμα, το οποίο ευνοεί επίσης την αναζήτηση εισοδηματικής απόδοσης.

Οι αποδόσεις των ομολόγων μειώθηκαν και οι αγορές των εταιρικών ομολόγων παρουσίασαν έντονη δραστηριότητα. Στις μετοχικές αγορές παρατηρήσαμε μια μετατόπιση από τους κυκλικούς προς πιο αμυντικούς κλάδους. Ιδιαίτερα οι μετοχές με αρκετά καλά προβλέψιμη κερδοφορία και μερίσματα (bond proxies) είχαν καλή πορεία, με τους κλάδους των υπηρεσιών κοινής ωφελείας και της ακίνητης περιουσίας να ξεπερνούν σε αποδόσεις την ευρύτερη συνολική αγορά.

Ως εκ τούτου, φαίνεται σαν να είμαστε ακόμα σε ένα περιβάλλον όπου το θέμα της αναθέρμανσης της οικονομίας και η αναζήτηση εισοδηματικών αποδόσεων εναλλάσσονται στο προσκήνιο. Βασικές μεταβλητές, από αυτή την άποψη, είναι τα μακροοικονομικά στοιχεία που εξακολουθούν να προκαλούν έκπληξη ως προς την ανοδική τους πορεία σε όλες τις περιφέρειες και η τάση των αποδόσεων των ομολόγων, η οποία φαίνεται να υποβαθμίζεται από τα αδύναμα στοιχεία πληθωρισμού και την προσμονή για σταδιακά αυστηρότερη νομισματική πολιτική. Ωστόσο, τα τελευταία στοιχεία για τον πληθωρισμό δεν είχαν καμία σημαντική επίπτωση στην άποψη ότι η Fed θα αυξήσει τα επιτόκια το Δεκέμβριο. Συνολικά, αναμένουμε δύο επιπλέον αυξήσεις το 2018 και στην Ευρωζώνη ένα ηπιότερο, για μεγαλύτερο χρονικό διάστημα, πρόγραμμα QE, με την πρώτη προβλεπόμενη αύξηση των επιτοκίων να τοποθετείται στο 2ο τρίμηνο του 2019.

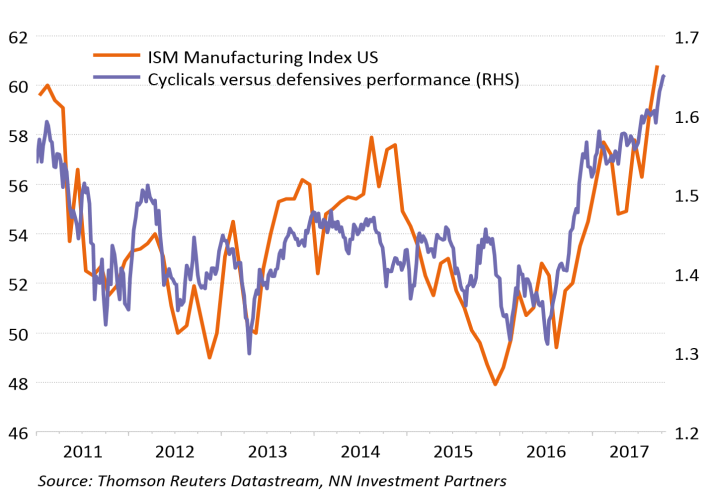

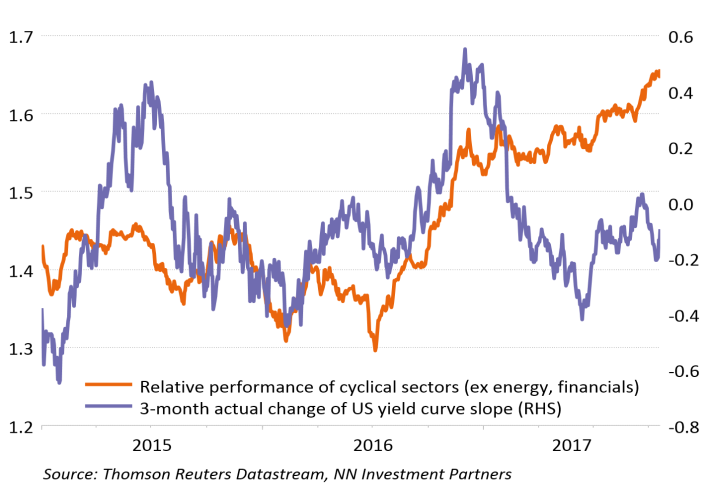

Τα δύο ακόλουθα διαγράμματα, απεικονίζουν την παρούσα διχοτόμηση. Τα μακροοικονομικά στοιχεία τεκμηριώνουν αυξημένες θέσεις σε κυκλικούς κλάδους, ενώ η πιο πρόσφατη μετατόπιση στην καμπύλη αποδόσεων των ΗΠΑ υποδεικνύει μια πιο αμυντική στάση.

Τα μακροοικονομικά στοιχεία δείχνουν κυκλική ισχύ

Η καμπύλη αποδόσεων των ΗΠΑ και οι κυκλικοί κλάδοι

Διατηρούμε την προτίμησή μας στους κυκλικούς κλάδους ως προς την κατανομή των μετοχικών χαρτοφυλακίων μας μέσω αυξημένων θέσεων στους κλάδους της Πληροφορικής, της Ενέργειας και της Βιομηχανίας. Η άποψη αυτή βασίζεται στην ισχυρή θεμελιώδη εικόνα, ενώ εξακολουθούμε να αναμένουμε ότι οι αποδόσεις των ομολόγων θα κινηθούν σταδιακά υψηλότερα παράλληλα με την αύξηση του πληθωρισμού και μιας σταδιακά αυστηρότερης νομισματικής πολιτικής. Οι σταθεροποιημένες και ελαφρώς αυξανόμενες τιμές των πρώτων υλών επίσης συμβάλλουν προς αυτή την κατεύθυνση. Αυτό το περιβάλλον θα ήταν επίσης υποστηρικτικό για τον χρηματοπιστωτικό κλάδο, τον προτιμώμενο κλάδο μας, δεδομένης της χαμηλής του αποτίμησης και του θετικού συσχετισμού με τις αποδόσεις των ομολόγων. Διατηρούμε μειωμένες θέσεις σε κλάδους υπηρεσιών κοινής ωφέλειας και σε αμυντικούς όπως τα καταναλωτικά αγαθά πρώτης ανάγκης και οι υπηρεσίες τηλεπικοινωνιών, οι οποίοι αποδίδουν κάποιας μορφής εισόδημα.

Κλάδος ακίνητης περιουσίας: ευνοείται από την τάση αναζήτησης εισοδηματικών αποδόσεων και το θέμα των αυξημένων ρυθμών ανάπτυξης

Μια κατηγορία ενεργητικού που ευνοείται τόσο από το θέμα της αναζήτηση εισοδηματικής απόδοσης όσο και από το θέμα της αναθέρμανσης της οικονομίας, είναι η ακίνητη περιουσία. Σε περιόδους αξιοπρεπούς ανάπτυξης και χαμηλού κινδύνου μεγάλης αύξησης των επιτοκίων, ο συγκεκριμένος κλάδος, σε γενικές γραμμές, αποδίδει καλά. Σε περιόδους όπως αυτές, η ακίνητη περιουσία συχνά προτιμάται από τους επενδυτές σε σχέση με άλλες κατηγορίες επενδύσεων, λόγω του ότι αποδίδει εισοδηματικές εισροές, ενέχοντας επίσης την ιδιότητα της αντιστάθμισης του πληθωρισμού.

Αυτό θα μπορούσε να καταστήσει το μακροοικονομικό κλίμα του 2017 ένα περιβάλλον όπου θα μπορούσε να είναι επωφελές για την συγκεκριμένη κατηγορία ενεργητικού και να προτιμηθεί από τους επενδυτές. Ωστόσο, δεν φαίνεται να συμβαίνει κάτι τέτοιο προς το παρόν. Αυτό μπορεί να εξηγείται εν μέρει από την κατανόηση κάποιων διαρθρωτικών ανασχετικών παραγόντων, που αντιμετωπίζει ο κλάδος του real estate. Για παράδειγμα, η στροφή της κατανάλωσης προς τη ηλεκτρονικό εμπόριο και τα ελαστικά ωράρια απασχόλησης (flex working), που αποδυναμώνουν τη ζήτηση γραφείων, έχουν επηρεάσει σε σημαντικό αρνητικό βαθμό τον κλάδο της ακίνητης περιουσίας.

Από την αρχή του έτους μέχρι σήμερα, υπάρχει διαφορά απόδοσης περίπου 25% μεταξύ του υπό-κλάδου με τις χαμηλότερες επιδόσεις (Retail REIT) και του καλύτερου (Industrial REIT). Αυτό προκαλείται κυρίως από τις σημαντικές διαφορές στα θεμελιώδη στοιχεία των υπό- κλάδων. Όπως αναφέρεται, τα Retail REITs πλήττονται εξαιτίας της στροφής προς τις ψηφιακές αγορές, ενώ οι Industrial REITs κερδίζουν καθώς κατέχουν και διαχειρίζονται τα κέντρα διανομής και τις αποθήκες.

Γενικά, διαπιστώνουμε ότι τα μακροοικονομικά στοιχεία είναι ισχυρά και καλύτερα από τα αναμενόμενα. Αυτό είναι θετικό για τον κλάδο της ακίνητης περιουσίας. Παρατηρώντας το περιβάλλον των επιτοκίων, ο κίνδυνος μιας απότομης αύξησής τους είναι προς το παρόν περιορισμένος, δεδομένης της έλλειψης πληθωρισμού. Όμως ένα περιβάλλον διαρκώς αυξανόμενων επιτοκίων σε συνδυασμό με τα σε ιστορικά χαμηλά επίπεδα πιστωτικά περιθώρια, μπορεί να δημιουργήσει μια μη ευνοϊκή συγκυρία.

Ένα επιπλέον στοιχείο που στηρίζει τον κλάδο της ακίνητης περιουσίας είναι οι μεγάλες ανοιχτές θέσεις πωλήσεων στον κλάδο της ακίνητης περιουσίας των ΗΠΑ, που προσεγγίζουν το υψηλότερο επίπεδο της τελευταίας τριετίας. Ταυτόχρονα, η ανώτερη μερισματική απόδοση κατά 3,6% ως προς τις αποδόσεις των ευρωπαϊκών εταιρικών ομολόγων επενδυτικής διαβάθμισης (IGC), βρίσκεται στα υψηλότερα επίπεδα της δεκαετίας. Αυτά τα δύο στοιχεία μας οδηγούν στο συμπέρασμα ότι ένα μέρος των διαρθρωτικών δυσμενών συνθηκών, είναι ήδη προεξοφλημένο στις τιμές. Οι ευνοϊκή οικονομική συγκυρία (αύξηση των λιανικών πωλήσεων, θετικές τάσεις στην αγορά εργασίας, οι υψηλοί δείκτες εμπιστοσύνης κ.λπ.) εξακολουθεί να είναι παρούσα.

Στα πλαίσια αυτά, αποφασίσαμε στην κατανομή του ενεργητικού μας, να αναβαθμίσουμε τις θέσεις σε μετοχές εταιρειών ακίνητης εργασίας από ελαφρώς σε μέτρια αυξημένες.

.png)