Συντάκτης Κειμένου: NN Investment Partners

Οι προσδοκίες μας για τις μετοχές το 2018 είναι θετικές, λόγω της ευνοϊκής μακροοικονομικής συγκυρίας και το διψήφιο ρυθμό αύξησης της εταιρικής κερδοφορίας σε παγκόσμια κλίμακα. Οι αποδόσεις θα προέλθουν κυρίως από την αύξηση των κερδών των εταιρειών, καθώς τα περιθώρια από περαιτέρω ενίσχυση των αποτιμήσεων είναι περιορισμένα. Η Ιαπωνία είναι η προτιμώμενη μετοχική αγορά.

Θετική η άποψή μας για τις μετοχικές αγορές ενόψει του 2018

Ήρθε ξανά η περίοδος που οι τράπεζες και οι διαχειριστές κεφαλαίων δημοσιεύουν τις εκτιμήσεις τους, αυτή τη φορά για το 2018. Η NN Investment Partners πιστή στην παράδοση αυτή, παρουσιάζει αυτή την εβδομάδα τις εκτιμήσεις μας για τις μετοχές. Ωστόσο, οι αναγνώστες οφείλουν να γνωρίζουν, ότι πρόκειται για την πιθανότερη εκδοχή, η οποία αφορά ένα κόσμο αβεβαιότητας σε οικονομικό, εταιρικό και πολιτικό επίπεδο και συνεπώς θα αναπροσαρμόζεται ανάλογα με τις εξελίξεις.

Συνολικά τηρούμε θετική εκτίμηση για τις μετοχικές αγορές. Οι μετοχές έχουν τις δυνάμεις να είναι η καλύτερη, από πλευράς επιδόσεων, κατηγορία περιουσιακών στοιχείων το 2018. Και αυτό κυρίως λόγω της ευνοϊκής μακροοικονομικής συγκυρίας, η οποία χαρακτηρίζεται από εύρωστη ανάπτυξη σε όλες τις οικονομικές ζώνες και τροφοδοτείται από όλους τους οικονομικούς παράγοντες (καταναλωτές, επιχειρήσεις, κράτη). Πράγμα που σημαίνει ότι ο κίνδυνος μία ύφεσης τους επόμενους 12 μήνες είναι ελάχιστα πιθανός. Από ιστορικής άποψης, η μεταστροφή ανοδικών αγορών (bull markets) σε καθοδικές (bear markets) έχει πυροδοτηθεί μόνο από οικονομικές υφέσεις.

Ως αποτέλεσμα της ευνοϊκής συγκυρίας για την οικονομική ανάπτυξη, τα εταιρικά κέρδη μπορούν να συνεχίσουν να μεγεθύνονται με διψήφιο ρυθμό. Τα περιθώρια κέρδους έχουν δυνατότητες περαιτέρω επέκτασης, ειδικά εκτός της ζώνης των ΗΠΑ, καθώς η αύξηση των μισθών είναι υποτονική και ανακάμπτει η κερδοφορία των κυκλικών κλάδων οικονομικής δραστηριότητας. Τα κέρδη των εταιρειών στους κλάδους των πρώτων υλών και της τεχνολογίας θα διαδραματίσουν εξέχοντα ρόλο στην βελτίωση των περιθωρίων κέρδους. Θα σημειωθούν αποκλίσεις μεταξύ των διαφόρων οικονομικών ζωνών, καθώς τα κέρδη στις ΗΠΑ ενδέχεται να αυξηθούν λόγω της περιστολής της εταιρικής φορολόγησης, χωρίς να έχουν πραγματικά ληφθεί υπόψη από την αγορά. Οι συναλλαγματικές ισοτιμίες, εξίσου, θα είναι σημαντικές, καθώς μία χαμηλότερη ισοτιμία δημιουργεί ένα ανταγωνιστικό πλεονέκτημα, ειδικά για μια οικονομία όπως της Ιαπωνίας, που εξαρτάται σε μεγάλο βαθμό από τις εξαγωγές.

Η αύξηση των κερδών πιθανότατα θα είναι η βασική κινητήριος δύναμη των αποδόσεων στην αγορά

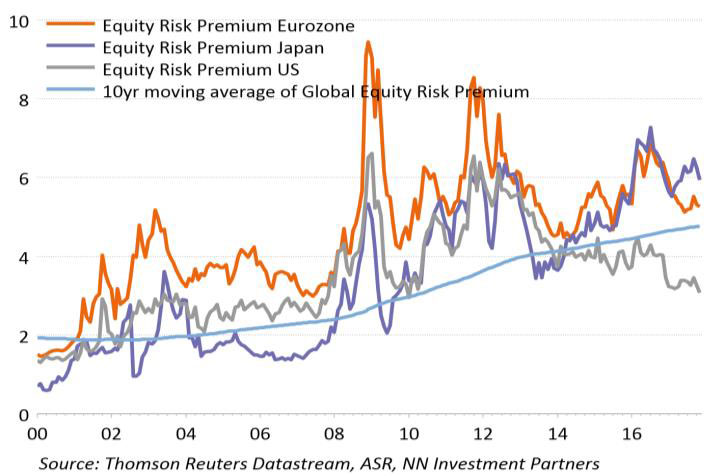

Φυσικά, η ευνοϊκή αυτή συγκυρία έχει το τίμημά της. Το ασφάλιστρο κινδύνου (risk premium) σε παγκόσμια κλίμακα έχει υποχωρήσει κάτω από το μακροχρόνιο μέσο του όρο, ακόμα και αν υπάρχουν μερικές ελκυστικές αποτιμήσεις στην Ευρωζώνη και στην Ιαπωνία. Επιπλέον, όταν εξετάζουμε απόλυτα μέτρα αποτίμησης όπως το δείκτη τιμή προς κέρδη (P/Ε) ή την προσαρμοσμένη της εκδοχής ως προς την οικονομική κυκλικότητα διαπιστώνουμε ότι έχουν αναρριχηθεί στα υψηλότερα επίπεδα από την κρίση του 2008 και μετά. Ακόμα και αν υπάρχουν καλοί λόγοι για τις αυξημένες αποτιμήσεις, οι οποίες ενδέχεται να παραμείνουν σε αυτά τα επίπεδα, θα ήταν ασύνετο να θεωρήσουμε ότι θα κινηθούν υψηλότερα εντός του 2018. Αν μη τι άλλο, οι τρέχουσες αποτιμήσεις έχουν μεγαλύτερα περιθώρια να κινηθούν προς τα κάτω παρά προς τα πάνω. Πράγμα που υπονοεί ότι η αναμενόμενη απόδοση της αγοράς δεν μπορεί να υπερβεί το ποσοστό της αύξησης της εταιρικής κερδοφορίας.

Ο κύριος παράγοντας που μπορεί να βαρύνει τις αποτιμήσεις είναι η νομισματική πολιτική. Ακόμα και να παραμείνει επεκτατική και δεν εμπεριέχει εκπλήξεις, έχουμε ήδη φθάσει στο σημείο της κορύφωσης της στήριξης που δίνει. Η Fed σταδιακά θα ενισχύσει το βηματισμό της προς τη μείωση του διαθέσιμου χρήματος και η EKT θα μειώσει τις μηνιαίες αγορές ομολόγων από τα €60 δις στα €30 δις από τον Ιανουάριο και μετά. Δεν αναμένονται μεταβολές στην πολιτική της BoJ (Κεντρική Τράπεζα της Ιαπωνίας). Επιπλέον, η Fed θα συνεχίσει τις σταδιακές αυξήσεις επιτοκίων, οι οποίες εκτιμούμε ότι θα είναι δύο εντός του 2018, ομολογώντας όμως ότι το ενδεχόμενο να είναι τρεις ή ακόμα και τέσσερεις έχει ενισχυθεί. Αυτό το ενδεχόμενο δεν έχει ενσωματωθεί στις τιμές και αποτελεί κίνδυνο ειδικά για τις αγορές ομολόγων, με πιθανές αρνητικές επιπτώσεις και για τις μετοχικές αγορές.

Οι πολιτικές εξελίξεις και αποφάσεις θα συνεχίσουν να κρατούν επιφυλακτικούς τους επενδυτές και ενδέχεται να προκαλέσουν κάποια μεταβλητότητα στις αγορές. Για το επόμενο έτος διαβλέπουμε 3 μεγάλες προκλήσεις: τις εκλογές στην Ιταλία μέσα στο α΄ τρίμηνο, τη φορολογική μεταρρύθμιση στις ΗΠΑ και τις ενδιάμεσες Αμερικάνικες εκλογές του Νοεμβρίου. Το νέο φορολογικό σχέδιο στις ΗΠΑ ενδέχεται να έχει τη μεγαλύτερη επίδραση στη ψυχολογία των επενδυτών. Προς το παρόν , ελάχιστα έχει προεξοφληθεί στις εκτιμήσεις για την εταιρική κερδοφορία και αν οδεύσει προς την πραγμάτωσή του θα δώσει ώθηση στις αγορές. Η κυβέρνηση Trump πραγματικά χρειάζεται να επιδείξει κάτι χειροπιαστό στο εκλογικό σώμα, καθώς οι ενδιάμεσες εκλογές του Νοεμβρίου 2018 είναι καθοδόν. Με μόνο δύο έδρες πλειοψηφίας στη Γερουσία, η όλη προσπάθεια της αποδοχής του νέου φορολογικού σχεδίου ενδέχεται να κρατήσει αρκετά εντός του 2018. Οι εκλογές στην Ιταλία ενδεχομένως εγκυμονούν περισσότερες εκπλήξεις, με το πρόσφατο αποτέλεσμα στη Σικελία να είναι ενδεικτικό. Ωστόσο, οι πιθανότητες ανάδειξης μιας κυβέρνησης υπό το κόμμα των «5 αστέρων» συγκεντρώνει λίγες πιθανότητες. Μεμονωμένα, κάθε επιμέρους παράγοντας από τους προαναφερθέντες μπορεί να προκαλέσει αυξημένη μεταβλητότητα στις αγορές, αλλά υπό τις τρέχουσες ευνοϊκές συνθήκες δεν φαίνεται να είναι ικανά να εκτροχιάσουν την πορεία της αγοράς, παρά μόνο προσωρινά.

Τα ασφάλιστρα κινδύνου των μετοχών στην Ιαπωνία και την Ευρωζώνη είναι ακόμα ελκυστικά

Αυτή είναι μια από τις παραμέτρους που έχουν μεταβληθεί προς το θετικότερο από το καλοκαίρι και μετά. Δεν είναι μόνο οι θεμελιώδεις οικονομικοί παράγοντες θετικοί, αλλά επίσης και αυτοί που αφορούν τη συμπεριφορά των εμπλεκομένων μερών στις αγορές, κάνοντάς τις πιο ανθεκτικές σε ενδεχόμενα αρνητικά γεγονότα. Προφανώς και όπως διαπιστώσαμε νωρίτερα εντός του τρέχοντος μηνός, οι αγορές δεν είναι απολύτως απρόσβλητες από διορθώσεις, ακόμα και σε αυτές που προέρχονται από αναδιάρθρωση θέσεων στα επενδυτικά χαρτοφυλάκια.

Προτιμούμε την Ιαπωνία, τις αναδυόμενες αγορές και την Ευρωζώνη

Εντός αυτής της συγκυρίας, οι προτιμώμενες αγορές είναι αυτές της Ιαπωνίας, των αναδυομένων αγορών και της Ευρωζώνης. Στην Ιαπωνία οι πολιτικές αβεβαιότητες φαίνονται μικρότερες τώρα πια, καθώς ο Shinzo Abe επανεκλέχθηκε πρωθυπουργός. Το ασφάλιστρο κινδύνου των μετοχών κυμαίνεται στο 6%, σχεδόν σε διπλάσιο ποσοστό από αυτό των ΗΠΑ, ενώ με βάση τη βελτιωμένη εταιρική κερδοφορία βρίσκεται σε πιο ελκυστικά επίπεδα σε σχέση με την Ευρωζώνη. Ένας καίριος προσδιοριστικός παράγοντας της μετοχικής αγοράς της Ιαπωνίας είναι η συναλλαγματική ισοτιμία του Γιεν, ακόμα και αν η ευαισθησία της ως προς τις διακυμάνσεις το νομίσματος έχει κάπως αμβλυνθεί.

Προτιμούμε της αναδυόμενες αγορές κυρίως λόγω των βελτιωμένων προσδοκιών για την εσωτερική ζήτηση, ειδικά εκτός της Κίνας και των ευνοϊκών χρηματοπιστωτικών συνθηκών που στηρίζουν την οικονομική ανάπτυξη. Αναμένουμε ότι η Κίνα θα διέλθει μια ήπια επιβράδυνση των ρυθμών οικονομικής μεγέθυνσης, αλλά χωρίς ανοχές για υποχώρησή τους κάτω από το 6%. Παράλληλα, η υπερμεγέθης μόχλευση (δανειακή επιβάρυνση) αντιμετωπίζεται. Επιπλέον, οι αναδυόμενες αγορές επωφελούνται από την ανάκαμψη του διεθνούς εμπορίου. Η Πληροφορική Τεχνολογία έχει υποκαταστήσει τους κλάδους των πρώτων υλών ως το πιο σημαντικό τομέα των αγορών αυτών. Επιπροσθέτως, οι αναδυόμενες αγορές διαπραγματεύονται σε αποτιμήσεις κατά 20% - 25% χαμηλότερα από αυτές των ανεπτυγμένων αγορών. Προβλήματα μπορεί να προκύψουν από μια επιδείνωση των χρηματοπιστωτικών συνθηκών, ως αποτέλεσμα της περισσότερο περιοριστικής νομισματικής πολιτικής των ΗΠΑ ή των προσδοκιών για μια νομισματική στρατηγική πιο αυστηρή εκ μέρους της Fed ή και από την ανατίμηση της ισοτιμίας του USD (δολάριο ΗΠΑ). Σε βραχύ χρονικό ορίζοντα οι αυξημένες θέσεις των χαρτοφυλακίων στις αναδυόμενες αγορές μπορεί να λειτουργήσουν αρνητικά για τις μετοχικές τους αγορές.

Προτιμούμε τις μετοχές της Ευρωζώνης συγκριτικά με αυτές των ΗΠΑ για τρεις λόγους. Πρώτο, γιατί οι αγορές της Ευρωζώνης έχουν ισχυρότερο κυκλικά χαρακτηριστικά και σε αυτή τη φάση του οικονομικού κύκλου μπορούν αν επωφεληθούν περισσότερο. Δεύτερο, η αγορά της Ευρωζώνης προσφέρει μεγαλύτερο ασφάλιστρο κινδύνου και τρίτο η νομισματική της πολιτική σε σχέση με αυτή των ΗΠΑ είναι και αναμένεται να παραμείνει και για το 2018, πιο ευνοϊκή για τις μετοχές. Οι μεγαλύτερες αβεβαιότητες περιστρέφονται ως προς τις πολιτικές εξελίξεις με κυρίαρχο γεγονός της εκλογές στην Ιταλία το α’ τρίμηνο του 2018 και ως προς την αρνητική επίδραση της ενίσχυσης του EUR στα εταιρικά κέρδη.

Προτιμούμε την αυξημένη έκθεση σε κυκλικούς κλάδους

Ως προς την κλαδική κατανομή προτιμούμε του κυκλικούς τομείς, στάση που βασίζεται σε 3 παραμέτρους: τα εύρωστα μακροοικονομικά δεδομένα, τις υψηλότερες αποδόσεις των ομολόγων λόγω της λιγότερο επεκτατικής νομισματικής πολιτικής και της σταθερής προς ανοδική πορείας των τιμών των πρώτων υλών. Οι κάδοι της ενέργειας και των πρώτων υλών προφανώς ευνοούνται από αυτή τη συγκυρία, ενώ ο χρηματοπιστωτικός κλάδος προτιμάται, δεδομένου ότι έχει χαμηλότερη αποτίμηση, θετικές προσδοκίες για την αύξηση της κερδοφορίας και θετική συσχέτιση με τις αποδόσεις των ομολόγων. Καθώς αναμένουμε μια ήπια αύξηση των αποδόσεων στα ομόλογα, ο χρηματοπιστωτικός κλάδος μάλλον θα επιτύχει καλύτερες επιδόσεις από τους παραδοσιακούς κλάδους μετοχών εταιρειών που έχουν εισοδηματικά χαρακτηριστικά, όπως αυτοί των εταιρειών κοινής ωφέλειας και των τηλεπικοινωνιών.

.png)