Συντάκτης Κειμένου: NN Investment Partners

Τα πρόσφατα σχόλια από τους κεντρικούς τραπεζίτες άφησαν πολλούς επενδυτές με την εντύπωση ότι ο εξορθολογισμό της νομισματικής πολιτικής και η απόσυρση των μέτρων τόνωσης της οικονομίας που λήφθηκαν μετά το ξέσπασμα της κρίσης, θα λάβουν χώρα συντομότερα απ’ ότι αρχικά αναμενόταν. Αυτό είχε αποτέλεσμα οι αποδόσεις των κρατικών ομολόγων ανεπτυγμένων χωρών να κάνουν ένα άλμα τον προηγούμενο μήνα. Επίσης έγινες σαφές ότι όχι μόνο οι κρατικοί τίτλοι, αλλά και οι τίτλοι με αυξημένο επιτοκιακό περιθώριο (spread products) είναι πολύ ευαίσθητοι στις μεταβολές των προσδοκιών ως προς τη νομισματική πολιτική.

Ως οιωνό σύσφιξης της νομισματικής πολιτικής ερμηνεύτηκαν τα λεγόμενα κεντρικού τραπεζίτη

Το κυρίαρχο ζήτημα στις αγορές σταθερούς εισοδήματος, μετά την ομιλία του κ. Draghi την 27η Ιουνίου, ήταν η αύξηση των αποδόσεων των κρατικών ομολόγων ανεπτυγμένων χωρών. Η αντίληψη για τα λεγόμενα του κ. Draghi ήταν ότι προοιωνίζουν την επαναφορά της νομισματικής πολιτικής νωρίτερα και με ταχύτερους ρυθμούς απ’ ότι αναμενόταν. Αυτό που μάλλον προκάλεσε την αντίδραση των αγορών ήταν η αποστροφή του κ. Draghi ότι με την βελτιούμενη οικονομική συγκυρία στην Ευρωζώνη η διατήρηση της τρέχουσας νομισματικής πολιτικής θα ήταν πιο επεκτατική. Προκειμένου να επιτευχθεί μια σταθερή στήριξη στην οικονομία η νομισματική πολιτική θα έπρεπε να τροποποιηθεί αναλόγως.

Κατά τη γνώμη μας, τίποτα απ’ όλα αυτά δεν συνιστά νέο. Η σύνδεση της νομισματικής πολιτικής πρωτίστως με τα οικονομικά στοιχεία ήταν προφανής από τη στιγμή που η ΕΚΤ εισήλθε στο πεδίο των μη συμβατικών μέτρων. Όμως, η ομιλία του κ. Draghi συνέπεσε με τα σχόλια του διοικητή της Τράπεζας της Αγγλίας Mark Carney, που ερμηνεύθηκαν ως ένδειξη πως η κεντρική τράπεζα της χώρας δεν θα είναι πολύ ανεκτική σε μια ενδεχόμενη αύξηση του πληθωρισμού, λόγω της υποτίμησης της στερλίνας. Γενικότερα, επικράτησε η αντίληψη ότι η στάση των κεντρικών τραπεζών γίνεται πιο περιοριστική, οδηγώντας σε μία αισθητή άνοδο τις αποδόσεις των κρατικών ομολόγων.

Χαμηλότερες οι προσδοκίες για τον πληθωρισμό καθώς οι τιμές των πρώτων υλών υποχωρούν

Οι χρεωστικοί τίτλοι με αυξημένο επιτοκιακό περιθώριο (spread products) έχουν επιδείξει ισχυρή απόδοση το τρέχον έτος, αλλά αυτή η επίδοσή τους ήταν σε ευθεία εξάρτηση από την εξαιρετικά σταδιακή εξισορρόπηση της νομισματικής πολιτικής και τη διατήρηση των επεκτατικών μέτρων σε βραχυχρόνιο ορίζοντα. Συνεπώς, έως τώρα οι συνθήκες ήταν ευνοϊκές για τα spread products. Η οικονομική ανάκαμψη σε παγκόσμια κλίμακα συνεχίζεται με ρυθμούς ήπιους και με χαμηλό πληθωρισμό. Αυτή η ευμενής συγκυρία συνοδεύθηκε από την υποχώρηση της ροπής προς επενδύσεις που βασίζονται στην αναθέρμανση της οικονομίας (reflation trade), την κάμψη των προσδοκιών για ενίσχυση της δημοσιονομικής δαπάνης στις ΗΠΑ κατά το τρέχον έτος και την περιστολή των πληθωριστικών προσδοκιών.

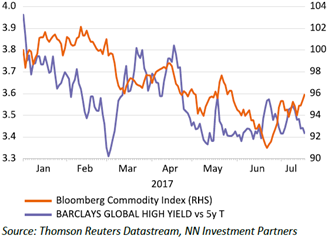

Οι χαμηλότερες πληθωριστικές προσδοκίες συνδέονται στενά με την εφετινή κάμψη των τιμών των πρώτων υλών και ειδικά του πετρελαίου. Η τιμή του «αργού» πετρελαίου συσχετίζεται στενά (περισσότερο από 0,9 τα τελευταία 5 έτη) με τα 5ετή παράγωγα συμβόλαια ανταλλαγών μελλοντικής εκπλήρωσης. Επιπλέον, οι δείκτες οικονομικών εκπλήξεων αποκλιμακώνονται από το Μάρτιο και μετά. Όχι απροσδόκητα, διατηρήθηκε η συνέχιση της ροπής προς επένδυση σε στοιχεία που παρέχουν εισοδηματικές εισροές (search for yield), εν μέσω των προσδοκιών ότι η νομισματική πολιτική θα παρέμενε υποστηρικτική σε βραχυχρόνιο ορίζοντα με μικρά βήματα εξορθολογισμού σε μεταγενέστερο χρόνο.

Η αναστροφή των κεφαλαιακών ροών εγκυμονεί κινδύνους για τα spread products

Οι προσδοκίες της σταδιακής εξομάλυνσης της νομισματικής πολιτικής ήταν τόσο ισχυρές, που ούτε η κάμψη των τιμών των πρώτων υλών και του πετρελαίου, αλλά ούτε η αποκλιμάκωση των θετικών μακροοικονομικών εκπλήξεων απέτρεψαν την περαιτέρω συρρίκνωση των spreads. Ιστορικά τα spreads των ομολόγων αναδυομένων χωρών εκπεφρασμένων σε σκληρά νομίσματα (EMD HC) και των παγκόσμιων εταιρικών ομολόγων High Yield (HY) τείνουν να διευρύνονται όταν οι τιμές των πρώτων υλών και του πετρελαίου υποχωρούν και οι θετικές μακροοικονομικές εκπλήξεις σε παγκόσμια κλίμακα λιγοστεύουν. Αυτή τη φορά συνέβη το αντίθετο, πράγμα που καταδεικνύει την εξάρτηση τόσο των EMD HC, όσο και των HY από τις προσδοκίες για το μείγμα των νομισματικών πολιτικών. Όμως, υπογραμμίζει ταυτόχρονο το πόσο ευάλωτα είναι σε αυτές τις προσδοκίες, πόσο μάλλον που οι αποτιμήσεις τους δεν είναι πλέον ελκυστικές. Αυτή η κατάσταση υπάρχει εν μέσω της μειωμένης ρευστότητας της θερινής περιόδου, κατά την οποία μπορούν να συμβούν μεγάλες αυξομειώσεις των τιμών – και προς τα πάνω και προς τα κάτω - με μικρούς όγκους συναλλαγών. Σε πιο ευρύ χρονικό ορίζοντα η αναστροφή των κεφαλαιακών ροών είναι ένα σημαντικός παράγοντας κινδύνου για τα spread products, ειδικά κατά τους θερινούς μήνες. Τα εταιρικά ομόλογα ήταν τα πιο ωφελημένα από τις κεφαλαιακές ροές κατά το τρέχον έτος. Μια από τις κυρίαρχες τάσεις μετά το ξέσπασμα της χρηματοπιστωτικής κρίσης ήταν οι μεγάλες εκροές από τα αμοιβαία κεφάλαια διαχείρισης διαθεσίμων, που συνοδεύτηκαν από περιορισμένες εισροές στις μετοχικές αξίες και ισχυρές εισροές σε ομολογιακές αξίες εν μέσω μιας παρατεταμένης περιόδου αναζήτησης υψηλότερων εισοδηματικών αποδόσεων.

Τα spreads των εταιρικών ομολόγων συρρικνώθηκαν καθώς οι τιμές των πρώτων υλών υποχώρησαν στο τρέχον έτος

Τα ομόλογα αναδυόμενων αγορών (EMD) σε σκληρό νόμισμα (HC) εμφανίζονται πιο ευάλωτα στην αναστροφή των κεφαλαιακών ροών

Όσον αφορά τις επιμέρους κατηγορίες περιουσιακών στοιχείων, οι μεγαλύτερες εισροές εντός αυτής του σταθερού εισοδήματος ήταν σε εταιρικούς χρεωστικούς τίτλους επενδυτικής διαβάθμισης (IG) και υψηλής απόδοσης (HY), καθώς και σε ομόλογα αναδυόμενων αγορών (EMD), ενώ χαμηλότερες εισροές σημειώθηκαν στα κρατικά ομόλογα. Αυτή η τάση έχει παραμείνει σε ισχύ εντός του τρέχοντος έτους. Ενώ τα αμερικανικά κρατικά ομόλογα εξακολουθούσαν να προσελκύουν εισροές, τα γερμανικά ομόλογα σημείωσαν εκροές. Οι εταιρικοί χρεωστικοί τίτλοι έχουν προσελκύσει εισροές του ύψους περίπου + 4,8% των υπό διαχείριση ενεργητικών (AuM) από την έναρξη έτους, σε σύγκριση με το ποσοστό + 6% του περασμένου έτους, ξεπερνώντας τις εισροές σε μετοχές που κυμάνθηκαν περίπου στο 1,9% των AuM. Τα κεφάλαια διαχείρισης διαθεσίμων σημείωσαν εκροές περίπου -1,9% φέτος.

Στα προϊόντα με επιτοκιακό περιθώριο (spread products) ξεχωρίζουν ως προς τις εισροές τα ομόλογα αναδυόμενων αγορών (EMD). Μέχρι στιγμής, τα EMD προσέλκυσαν εισροές + 12% των AuM, ποσοστό μεγαλύτερο κατά 7%, από τις εισροές του περασμένου έτους. Ως εκ τούτου, τα ομόλογα αναδυόμενων αγορών (EMD) φαίνεται να κινδυνεύουν περισσότερο από την αντιστροφή των ροών των επενδυτών. Τα ομόλογα αναδυόμενων αγορών σε σκληρό νόμισμα (EMD HC) πρόσφατα σημείωσαν τις πρώτες εκροές, σε αντίθεση με τα ομόλογα σε εγχώρια νομίσματα (EMD LC), όπου οι εισροές συνεχίστηκαν. Η ανησυχία μιας πιο πρόωρης από την αναμενόμενη εξομάλυνση της νομισματικής πολιτικής θα μπορούσε να αποτελέσει έναυσμα για την αναστροφή των κεφαλαιακών ροών. Από την άποψη αυτή, τα ομόλογα αναδυόμενων αγορών σε σκληρό νόμισμα (EMD HC) εμφανίζονται πιο ευάλωτα. Για μεγάλο χρονικό διάστημα, το επιτοκιακό περιθώριο (spread), των κρατικών ομολόγων των αναδυόμενων αγορών σε σκληρό νόμισμα (EMD HC), έχουν θετική συσχέτιση με τις αποδόσεις του ομολόγου των ΗΠΑ. Οι υψηλότερες αποδόσεις του 10-ετούς κρατικού ομολόγου ΗΠΑ συνήθως οδηγούν σε ευρύτερο επιτοκιακό περιθώριο (spread) των κρατικών ομολόγων των αναδυόμενων αγορών σε σκληρό νόμισμα (EMD HC) και το αντίστροφο. Για τα εταιρικά ομόλογα υψηλής απόδοσης (HY), η συσχέτιση με τις αποδόσεις των 10-ετών κρατικών ομολόγων των ΗΠΑ περιορίζεται σε μεγαλύτερες χρονικές περιόδους, ενώ η συσχέτιση των τίτλων επενδυτικής διαβάθμισης (IG) με επιτοκιακό περιθώριο είναι μακροπρόθεσμα αρνητική, γεγονός που υποδεικνύει την τάση για μικρότερα επιτοκιακά περιθώρια όταν αυξάνονται οι αποδόσεις των αμερικανικών κρατικών ομολόγων. Ο ίδιος αρνητικός συσχετισμός του επιτοκιακού περιθωρίου ισχύει για τα EMD LC, τουλάχιστον από το 2003 και μετά. Ωστόσο, με εξαίρεση το USD IG, οι περισσότερες κατηγορίες προϊόντων με επιτοκιακό περιθώριο, μέχρι στιγμής τη φετινή χρονιά, παρουσιάζουν θετική συσχέτιση με τις αποδόσεις των αμερικανικών ομολόγων. Αυτό, στην παρούσα φάση, αποτελεί περαιτέρω επιβεβαίωση της τρέχουσας υψηλής εξάρτησης τους από τη νομισματική πολιτική.

Δεδομένης της τρέχουσας κατάστασης όπως περιγράφεται εδώ, μετατοπίσαμε τα κρατικά ομόλογα EMD HC σε μια ελαφρώς μειωμένη θέση, διατηρώντας παράλληλα μια μετριοπαθή αυξημένη θέση στα ποσοστά των EMD LC. Οι δείκτες συναισθήματος και η βραχυπρόθεσμη δυναμική των EMD γενικότερα, έχουν επιδεινωθεί πρόσφατα. Ενώ τα μακροοικονομικά στοιχεία για τις EM παραμένουν ενθαρρυντικά, είναι εμφανείς οι δευτερογενείς επιπτώσεις της προηγούμενης και ταχύτερης εξομάλυνσης της νομισματικής πολιτικής στις ανεπτυγμένες αγορές και από την άποψη αυτή, τα κρατικά ομόλογα EMD HC φαίνεται να είναι πιο ευάλωτα. Διατηρούμε τα ποσοστά των EMD LC σε μετριοπαθείς αυξημένες θέσεις, καθώς η προοπτική εξομάλυνσης της νομισματικής πολιτικής των EM παραμένει σε ισχύ. Οι εκπλήξεις ενός καθοδικού πληθωρισμού και η τάση χαλάρωσης της νομισματικής πολιτικής στις περισσότερες κεντρικές τράπεζες των EM υποστηρίζουν τα EMD LC.

Επίσης, υποβαθμίσαμε τις θέσεις μας στις μετοχές από μετριοπαθείς σε ελαφρώς αυξημένες θέσεις βασιζόμενοι στην επιδείνωση της δυναμικής της αγοράς. Ωστόσο, Τα θεμελιώδη στοιχεία παραμένουν ευνοϊκά για τη συγκεκριμένη κατηγορία επένδυσης. Τα οικονομικά στοιχεία βελτιώνονται και η ανάπτυξη της εταιρικής κερδοφορίας επιταχύνεται, και τα χαμηλά νούμερα πληθωρισμού θα αποτρέψουν την όποια ταχεία σύσφιξη της νομισματικής πολιτικής.

.png)