Συντάκτης Κειμένου: NN Investment Partners

Παρά τους παράγοντες πολιτικού κινδύνου στις ΗΠΑ και σε άλλα μέρη της παγκόσμιας σκηνής, η εμπιστοσύνη της αγοράς στις παγκόσμιες οικονομικές προοπτικές παραμένει σε υψηλά επίπεδα.

Η εμπιστοσύνη των επενδυτών στις προοπτικές της παγκόσμιας ανάπτυξης και στη συνέχιση της ευνοϊκής νομισματικής πολιτικής διατηρεί τις αγορές ανθεκτικές έναντι των πολιτικών κινδύνων που εξακολουθούν να υφίστανται. Το περιβάλλον είναι ιδανικό για επιχειρήσεις, των οποίων οι εύρωστοι ισολογισμοί και οι ευνοϊκές προοπτικές κερδοφορίας μπορεί να σημαίνουν διανομή υψηλότερων μερισμάτων. Στις αγορές συναλλάγματος, τα περιθώρια για περαιτέρω εξασθένιση του δολαρίου ΗΠΑ φαίνονται περιορισμένα.

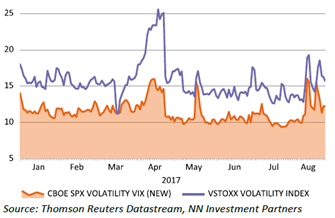

Η μεταβλητότητα στην αγορά παραμένει χαμηλή, παρά τους παράγοντες πολιτικού κινδύνου

Οι μετοχικές αγορές παρουσιάζοντας ανθεκτικές στις συνεχείς πολιτικές εντάσεις. Εκτός από δύο πρόσφατες εξαιρέσεις που σχετίζονται με τη Βόρεια Κορέα και την εγχώρια πολιτική των ΗΠΑ, η μεταβλητότητα για το δείκτη μετοχών ΗΠΑ S&P 500 παρέμεινε σε χαμηλά επίπεδα, ενώ και στις δύο περιπτώσεις η αρνητική αντίδραση στην αγορά ήταν βραχύβια. Στο παρελθόν, ένα τέτοιο περιβάλλον χαμηλής μεταβλητότητας μπορεί να θεωρούταν ένδειξη εφησυχασμού των επενδυτών, συνθήκη που οδηγεί σε μείωση του κινδύνου στα χαρτοφυλάκια. Κατά το τρέχον έτος η υπερβολική έμφαση στα χαμηλά επίπεδα της μεταβλητότητας θα είχε οδηγήσει σε χαμένες ευκαιρίες ή ακόμα και σε σημαντικές απώλειες για εκείνους που προέβλεπαν αύξηση της μεταβλητότητας.

Στις ΗΠΑ, τα πρόσφατα λόγια και πεπραγμένα του Donald Trump είχαν ως αποτέλεσμα να τονίσουν τις αδυναμίες της διακυβέρνησής του. Η αντίδρασή του στις διαμαρτυρίες και τη θανατηφόρα επίθεση στο Charlottesville, η απομάκρυνση συμβούλων του με υψηλό κύρος στην επιχειρηματική κοινότητα, οι συνεχείς παραιτήσεις κορυφαίων συνεργατών του, η «νέα» πολιτική του για το Αφγανιστάν και η συνεχιζόμενη διαμάχη για τον τοίχο των συνόρων με το Μεξικό ενισχύουν την εικόνα ενός προέδρου που απομονώνεται όλο και περισσότερο.

Αυτά τα αρνητικά στοιχεία μετριάζονται οριακά από την ελπίδα για φορολογικές μεταρρυθμίσεις, αλλά ελάχιστη απτή πρόοδος έχει γίνει και σε αυτό το μέτωπο. Στη διεθνή σκηνή, οι εντάσεις στην Βόρεια Κορέα, που ήταν στο επίκεντρο πριν δύο εβδομάδες, δεν έχουν εκλείψει, αλλά έχουν μεταφερθεί για λίγο στο περιθώριο. Ενώ η κατάσταση στην Κορέα παραμένει ανοικτή, το γεγονός ότι δεν επιδεινώθηκε περεταίρω άμεσα ήταν αρκετό για την ανάκαμψη της διάθεσης ανάληψης κινδύνου και για την αναθέρμανση των αγορών.

Εμπιστοσύνη στις προοπτικές, η νομισματική πολιτική παραμένει ισχυρή

Η ανθεκτικότητα που εμφανίζουν οι αγορές εν όψει αυτής της προφανούς αναταραχής προέρχεται σε αρκετά μεγάλο βαθμό από την εμπιστοσύνη στις προοπτικές της οικονομικής ανάπτυξης και την εμπιστοσύνη ότι οι κεντρικές τράπεζες θα συνεχίσουν να εφαρμόζουν ευνοϊκή νομισματική πολιτική. Τα οικονομικά στοιχεία είναι ισχυρά και η παγκόσμια ανάπτυξη έχει αναθεωρηθεί προς το θετικότερο. Οι μετρήσεις του δείκτη PMI του Αυγούστου για την Ευρωζώνη και την Ιαπωνία ήταν καλύτερες από τις προσδοκώμενες. Ταυτόχρονα, ο πληθωρισμός παραμένει αινιγματικά χαμηλός και η σχέση μεταξύ υψηλών επιπέδων απασχόλησης και αύξησης μισθών φαίνεται να μη λειτουργεί. Αυτό παρέχει στους κεντρικούς τραπεζίτες την πολυτέλεια να υιοθετήσουν μια πολύ σταδιακή προσέγγιση προς μία αυστηρότερη νομισματική πολιτική. Στην Ευρωζώνη, η ανατίμηση του ευρώ θα μπορούσε να συνεπάγεται μια ακόμα πιο σταδιακή προσαρμογή της νομισματικής πολιτικής της ΕΚΤ από ό, τι αναμενόταν πριν από μερικούς μήνες.

Οι εταιρίες ενδέχεται να αποδώσουν υψηλότερα μερίσματα

Από την άλλη, υπάρχουν καλά νέα για τις επιχειρήσεις. Η παγκόσμια αύξηση των κερδών έχει επιταχυνθεί και οι προοπτικές για το υπόλοιπο του έτους και για το 2018 είναι ενθαρρυντικές. Η επιτάχυνση της παγκόσμιας ανάπτυξης και η έλλειψη πιέσεων από πλευράς κόστους, έχουν ενισχύσει τα περιθώρια κέρδους. Η άνοδος των κερδών έχει εξασθενήσει κατά το τελευταίο τρίμηνο, αλλά παραμένει θετική στις ΗΠΑ, την Ιαπωνία και τις αναδυόμενες αγορές. Οι εκτιμήσεις των εταιρικών κερδών στην Ευρώπη έχουν υποβαθμιστεί, πιθανότατα λόγω της άμεσης επίπτωσης της ενίσχυσης του ευρώ. Αυτές οι συνθήκες ως προς τα εταιρικά κέρδη είναι σίγουρα ένας παράγοντας που δημιουργεί στους επενδυτές αρκετή εμπιστοσύνη για να διατηρήσουν τις επενδύσεις τους σε μετοχές και ακόμα να αγοράσουν σε περιπτώσεις μείωσης της τιμής τους.

Οι εταιρείες είναι επίσης πλούσιες σε μετρητά διαθέσιμα και οι ισολογισμοί τους είναι σε αξιοπρεπή επίπεδα. Σε συνδυασμό με τις προοπτικές των κερδών, αυτό συνεπάγεται περαιτέρω βελτίωση της αμοιβής των μετόχων. Παρόλο που ο δείκτης αποπληρωμής μερισμάτων είναι επί του παρόντος κάπως υψηλότερος από τον μακροπρόθεσμο μέσο όρο, πιστεύουμε ότι οι εταιρείες ενδέχεται να αυξήσουν τα μερίσματά τους σύμφωνα με την αύξηση των κερδών, γεγονός που συνεπάγεται αύξηση κατά 10% των μερισμάτων κατά την προσεχή περίοδο. Η τρέχουσα μερισματική απόδοση είναι 2,4% παγκοσμίως και 3,1% για τις εταιρείες της Ευρωζώνης. Αυτά είναι ελκυστικά επίπεδα και αποτελούν μια καλύτερη πρόταση εισοδήματος έναντι των εταιρικών ομολόγων, τα οποία επιπλέον θα χάσουν και την στήριξη του προγράμματος αγοράς ομολόγων της ΕΚΤ.

Γενικά, σε μεγάλο βαθμό διανύουμε μία ευνοϊκή συγκυρία (συνύπαρξης χαμηλού πληθωρισμού, χαμηλής ανεργίας και οικονομικής ανάπτυξης), το οποίο δικαιολογεί και εξηγεί την ανθεκτικότητα των αγορών σε γεγονότα πολιτικού κινδύνου. Ο μεγαλύτερος κίνδυνος θα μπορούσε να ενυπάρχει σε ένα ενδεχόμενο λάθος στην πολιτική των κεντρικών τραπεζών, όμως η εμπιστοσύνη των επενδυτών σε αυτές είναι υψηλή. Ωστόσο, πρέπει να έχουμε κατά νου ότι βρισκόμαστε μόνο ένα παρερμηνευμένο σχόλιο της κεντρικής τράπεζας ή μία συνάντηση μακριά από ένα “taper tantrum”, δηλαδή την έντονη αντίδραση των χρηματοπιστωτικών αγορών σε μία ενδεχόμενη σταδιακή άρση του προγράμματος ποσοτικής χαλάρωσης.

Η μεταβλητότητα της αγοράς παραμένει χαμηλή

Ο χαμηλός πληθωρισμός, η πολιτική αναστάτωση έχει ήδη ενσωματωθεί στην τιμή του δολαρίου

Ο ρυθμός της διευρυμένης εξασθένησης του δολαρίου επιβραδύνθηκε αυτό το μήνα. Μετά από μια υποτίμηση της σταθμισμένης ισοτιμίας του δολαρίου της τάξεως του 8% από το τέλος του περασμένου Δεκέμβρη, η επιβράδυνση αυτή φυσικά θα μπορούσε να δείχνει μία σταθεροποίηση, ενώ κάποια περαιτέρω αδυναμία του δολαρίου ΗΠΑ θα μπορούσε να βρίσκεται μπροστά μας, σύμφωνα με ορισμένους παρατηρητές της αγοράς. Οι αιτίες που ακούγονται συχνότερα είναι ο ήπιος πληθωρισμός στις ΗΠΑ, που έχει ως αποτέλεσμα την επεκτατική νομισματική πολιτική της Fed και πολιτική αβεβαιότητα στις ΗΠΑ.

Ο πληθωρισμός των ΗΠΑ έχει εκπλήξει με την υποχώρηση που κατέγραψε τους τελευταίους πέντε μήνες, αλλά θα υποστηρίζαμε ότι αυτό έχει ήδη τιμολογηθεί. Με βάση τα ημερήσια συμβόλαια ανταλλαγής στον δείκτη και τα συμβόλαια μελλοντικής εκπλήρωσης της Fed, η αγορά προβλέπει μία ακόμα αύξηση επιτοκίων από την Fed έως το τέλος του 2018, πρόβλεψη η οποία θεωρείται πολύ συγκρατημένη. Επιπλέον, ο ασθενέστερος από τα αναμενόμενα πληθωρισμός είναι επίσης ένα φαινόμενο πολλών άλλων χωρών, γεγονός που υποδηλώνει ότι και οι άλλες κεντρικές τράπεζες ακολουθούν επεκτατική νομισματική πολιτική.

Εξίσου σημαντική είναι η παρατήρηση ότι δεν υπάρχει σαφής σύνδεση μεταξύ των επιτοκίων της κεντρικής τράπεζας και του νομίσματος. Η τιμή του swap επιτοκίων Ευρώ/Δολαρίου μειώθηκε κατά περίπου 100 μονάδες βάσης από τις αρχές του 2015 χωρίς να οδηγήσει αντίστοιχα σε μία χαμηλότερη συναλλαγματική ισοτιμία Ευρώ/Δολαρίου. Σε ημερήσια / εβδομαδιαία βάση, η συσχέτιση είναι αρκετά υψηλή, αλλά σε έναν κάπως μεγαλύτερο χρονικό ορίζοντα, ο αντίκτυπος των ονομαστικών επιτοκίων 2 ετών στο νόμισμα είναι περιορισμένος.

Η αδυναμία τόνωσης της οικονομίας υπό το πρόγραμμα Trump ενδέχεται να έχει ήδη προεξοφληθεί στις αγορές

Η πολιτική αβελτηρία στις ΗΠΑ έχει ελαττώσει την πιθανότητα οι αγορές να αναμένουν την τόνωση της οικονομίας λόγω των διακηρύξεων του Trump, αλλά κατά τις εκτιμήσεις μας αυτό είναι κάτι που δεν αναμένεται πλέον από τους επενδυτές. Ο μέσος όρος των προβλέψεων για την ανάπτυξη στις ΗΠΑ το 2018 ενισχύθηκαν κατά 0,2% στο 2,3% αμέσως μετά τις εκλογές στη συγκεκριμένη χώρα και από τότε έχουν παραμείνει σε αυτή την τιμή, υποδεικνύοντας ότι ενδεχομένως δεν υπάρχουν σοβαρές προσδοκίες για ενίσχυση της ανάπτυξης λόγω της πολιτικής Trump.

Ωστόσο, τα οικονομικά στοιχεία που προέκυψαν κατά το τρέχον έτος είναι καλύτερα από τα αναμενόμενα στις ΗΠΑ και σε πολλές άλλες χώρες, ενώ οι εκτιμήσεις για την ανάπτυξη του 2018 έχουν ενισχυθεί κατά 0,2% για πληθώρα οικονομιών. Συνεπώς φαίνεται ότι η σταθερότητα στις εκτιμήσεις για την ανάπτυξη των ΗΠΑ αντανακλά την διάψευση των προσδοκιών για την ενίσχυση της οικονομίας από την πολιτική Trump και προεξοφλεί τη βελτίωση των οικονομικών στοιχείων των ΗΠΑ.

Συνοψίζοντας, δεν είμαστε πεπεισμένοι ότι τα κάπως ηπιότερα στοιχεία για την οικονομία των ΗΠΑ, καθώς και η πολιτική αβεβαιότητα που τις περιβάλλει θα πιέσουν τη συναλλαγματική ισοτιμία του δολαρίου χαμηλότερα στο προσεχές μέλλον. Κατά τη γνώμη μας αυτές οι δύο παράμετροι είναι ήδη ενσωματωμένες στις τρέχουσες τιμές. Στον αντίποδα, ζυγίζοντας της διαφορά στα επιτόκια 10ετούς διάρκειας φαίνεται ότι η ισοτιμία EUR/USD έχει γίνει υπερβολική, άποψη που υποστηρίζεται και από τις διευρυμένες θέσεις πώλησης USD. Παρά το ενδεχόμενο ότι το θέμα περαιτέρω αποδυνάμωσης του USD ενδέχεται να πιέσει το νόμισμα των ΗΠΑ, θεωρούμε ότι τα περιθώρια είναι περιορισμένα.

Διαβάστε το πλήρες άρθρο εδώ

.png)