Συντάκτης Κειμένου: NN Investment Partners

Η προσδοκία των επενδυτών προς μία πιο περιοριστική πολιτική από την ΕΚΤ, οδήγησε σε αισθητή αύξηση τις αποδόσεις των ευρωπαϊκών κρατικών ομολόγων. Ο βαθμός μετάδοσης σε άλλες κατηγορίες ενεργητικών ή γεωγραφικών ζωνών, είναι μέχρι στιγμής αρκετά περιορισμένος. Ειδικά τα ενεργητικά των αναδυόμενων αγορών (EM), τα οποία συνήθως είναι πολύ ευαίσθητα στις μεταβολές της νομισματικής πολιτικής των ανεπτυγμένων αγορών, φαίνεται να επηρεάζονται ελάχιστα. Παρόλο που οι ροές κεφαλαίων προσφάτως μετριάστηκαν, η δυναμική της οικονομικής ανάπτυξης των EM εξακολουθεί να βελτιώνεται.

Οι ανησυχίες για το ενδεχόμενο της σύσφιξης της νομισματικής πολιτικής διατρέχουν τις αγορές

Το ενδεχόμενο σύσφιξης της νομισματικής πολιτικής έχει διαταράξει τις ευρωπαϊκές αγορές ομολόγων. Μετά την ομιλία του Mario Draghi στη διάσκεψη της ΕΚΤ στις 27 Ιουνίου, οι αποδόσεις σε ευρωπαϊκά κρατικά ομόλογα έχουν αυξηθεί σημαντικά. Η απόδοση του κρατικού 10ετές ομολόγου Bund αυξήθηκε πάνω από το 0,5% για πρώτη φορά από τον Ιανουάριο του 2016. Έχει ήδη αγγίξει το 0,6% και κατά συνέπεια έχει ξεπεράσει το εύρος διαπραγμάτευσης που είχε από το τέλος του 2016.

Άλλα τμήματα της αγοράς επηρεάζονται επίσης από αυτές τις κινήσεις, αλλά ο βαθμός μετάδοσης σε άλλες κατηγορίες ενεργητικών ή γεωγραφικών ζωνών είναι σαφώς πολύ λιγότερο δραματικός από ό, τι την περίοδο της «πραγματικής» σύσφιξης νομισματικής πολιτικής πριν από τέσσερα χρόνια. Τον Μάιο του 2013, ο πρώην πρόεδρος της Fed Ben Bernanke είχε αρχίσει να υπονοεί τη μείωση του ρυθμού ποσοτικής χαλάρωσης της Fed (QE), η οποία προκάλεσε απότομη διόρθωση σχεδόν σε όλες τις κατηγορίες ενεργητικών. Όχι μόνο οι αποδόσεις των ομολόγων αυξήθηκαν τουλάχιστον κατά δύο φορές περισσότερο από ό, τι έχουν κάνει τις τελευταίες εβδομάδες, αλλά επίσης τα προϊόντα με επιτοκιακό περιθώριο (spread) υπέστησαν ισχυρότερες ρευστοποιήσεις. Τα spreads ομολόγων αναδυόμενων αγορών (EMD) σε σκληρό νόμισμα (HC), για παράδειγμα, διευρύνθηκαν επάνω από 70 μονάδες βάσης (bps), ενώ στην τωρινή περίσταση σχεδόν έμεινα αμετάβλητα. Επιπλέον, οι παγκόσμιες μετοχές υποχώρησαν, αλλά έχουν ήδη ανακάμψει. Η αγορά του real estate, η οποία συνήθως υποφέρει από μια απότομη άνοδο των αποδόσεων των ομολόγων, εξακολουθεί να είναι σήμερα σε χαμηλότερα επίπεδα, αλλά άλλοι, περισσότερο διαρθρωτικοί παράγοντες φαίνεται να παίζουν ρόλο σε αυτό.

Εξετάζοντας σήμερα τις παγκόσμιες αγορές, φαίνεται πως το ενδεχόμενο σύσφιξης της δεν είχε το μέγεθος αρνητικής μετάδοσης στις αγορές, που αναμενόταν. Σε μεγάλο βαθμό αυτό είναι κατανοητό, καθώς οι κεντρικοί τραπεζίτες στις ΗΠΑ, την Ευρώπη και την Ιαπωνία είναι πολύ φειδωλοί στις δηλώσεις τους . Οι αγορές έχουν ερμηνεύσει τις δηλώσεις ως μεγαλύτερη δέσμευση για μια σταδιακή απελευθέρωση των αντισυμβατικών πολιτικών ποσοτικής χαλάρωσης (QE) που έχουν τεθεί σε εφαρμογή από τη μετά την κατάρρευση της Lehman εποχής. Η ΕΚΤ εξακολουθεί να προσανατολίζεται κυρίως προς μια (περαιτέρω) μείωση της QE από το επόμενο έτος και μετά, παρά τις μειούμενες πιθανότητες να επιτύχει πραγματικά τις δικές της προβλέψεις για τον πληθωρισμό για το 2018/19. Την περασμένη Τετάρτη, η πρόεδρος της Fed, Yellen επανέλαβε στην εξαμηνιαία δήλωση της ενώπιον του Κογκρέσου των ΗΠΑ, ότι οι αυξήσεις των επιτοκίων θα μπορούσαν να είναι βαθμιαίες, δεδομένου του επίμονα χαμηλού πληθωρισμού και παρά τη βελτίωση της οικονομίας. Σημείωσε ότι με βάση τις τρέχουσες εκτιμήσεις, τα ομοσπονδιακά επιτόκια "δεν χρειάζεται να αυξηθούν πολύ υψηλότερα" για να φθάσουν σε ένα ουδέτερο επίπεδο, που ούτε ενθαρρύνει, αλλά ούτε αποθαρρύνει την οικονομική δραστηριότητα. Αυτά τα ήπια σχόλια προκάλεσαν την πτώση των αποδόσεων του 10-ετούς ομολόγου των ΗΠΑ και της συναλλαγματικής ισοτιμίας του αμερικάνικού δολαρίου και την άνοδο των μετοχικών αγορών.

Οι αγορές κατανοούν πολύ καλά ότι ένα υπόβαθρο εύρωστης αλλά σταθερής ανάπτυξης με συνεχιζόμενη έλλειψη ανοδικών πιέσεων στον πληθωρισμό και στους μισθούς δεν υποδηλώνουν ότι οι πραγματικές αυξήσεις των επιτοκίων από την Fed ή την ΕΚΤ καθίστανται πιθανότερες. Επομένως, οι επιμέρους αγορές με μεγαλύτερη ευαισθησία στα μέτρα ποσοτικής χαλάρωσης, όπως τα γερμανικά Bunds και τα ομόλογα περιφερειακών ευρωπαϊκών χωρών, έχουν υποστεί σοβαρή διόρθωση. Τα υπόλοιπα ενεργητικά που επηρεάζονται περισσότερο από τις προσδοκίες αύξησης των επιτοκίων (αμερικανικά κρατικά ομόλογα) ή από τις μεταβαλλόμενες προσδοκίες ως προς την παγκόσμια ανάπτυξη, την εταιρική κερδοφορία και τα ποσοστά εταιρικών χρεοκοπιών (μετοχές, ομόλογα, εταιρικοί χρεωστικοί τίτλοι υψηλής απόδοσης, EMD κ.λπ.), επέδειξαν μεγαλύτερη αντοχή, καθώς η προοπτική αυτών των θεμελιωδών στοιχείων δεν έχει αλλάξει ουσιαστικά.

Οι αναδυόμενες αγορές μέχρι τώρα δεν έχουν επηρεαστεί από τις αυξανόμενες αποδόσεις των ομολόγων

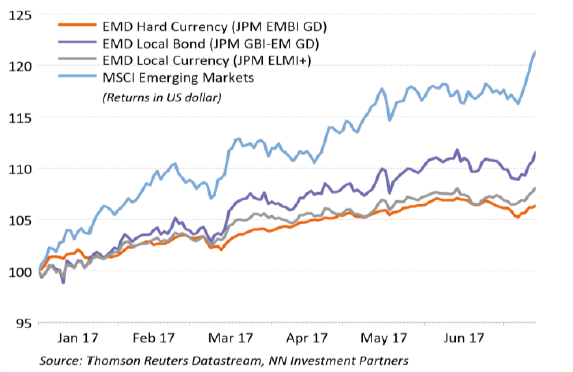

Κατηγορίες περιουσιακών στοιχείων ευαίσθητες στις μεταβολές της νομισματικής πολιτικής των ανεπτυγμένων οικονομιών και συνεπώς στο διεθνές περιβάλλον χρηματικής ρευστότητας, είναι αυτές των αναδυομένων αγορών. Μετά από τις ισχυρές εισροές κεφαλαίων στις αναδυόμενες αγορές επί μήνες, τις τελευταίες εβδομάδες παρατηρήθηκε μια αποδυνάμωσή τους. Μάλιστα, η κατηγορία των ομολόγων αναδυομένων χωρών σε σκληρό νόμισμα (EMD HC) υπέστη τις πρώτες εκροές από τον Ιανουάριο ου τρέχοντος έτους και μετά. Η εξέλιξη αυτή μπορεί να αποδοθεί στις αυξανόμενες αποδόσεις των ομολόγων των ανεπτυγμένων αγορών, οι οποίες μείωσαν το χάσμα από τις αντίστοιχες των ομολόγων των αναδυομένων αγορών. Με τα μακροοικονομικά στοιχεία των αναδυομένων αγορών να είναι θετικά και τους ρυθμούς ανάπτυξης του παγκοσμίου εμπορίου και της Κίνας ακόμα εύρωστους, οι αποδόσεις στα ομόλογα των ανεπτυγμένων χωρών θα καθορίσουν σε μεγάλο βαθμό την πορεία και το μέγεθος των κεφαλαιακών ροών προς και από τις αναδυόμενες αγορές κατά το προσεχές χρονικό διάστημα.

Τα περασμένα χρόνια της πολύ προσεκτικής στάσης των κεντρικών τραπεζών των ανεπτυγμένων οικονομιών, η κατοχή περιουσιακών στοιχείων αναδυομένων αγορών έγινε ακόμα πιο δημοφιλής απ΄ ότι ήταν προγενέστερα. Ο ενθουσιασμός των επενδυτών σχετικά με το περιβάλλον αθρόας χρηματικής ρευστότητας στις αναδυόμενες αγορές σε συνδυασμό με της σταθεροποίηση των ρυθμών ανάπτυξης της Κίνας οδήγησε σε εισροές προς τα ομολόγα αναδυόμενων αγορών που αντιστοιχούσαν στο 20% του συνολικού μεγέθους της συγκεκριμένης αγοράς στις αρχές του 2016.

Περιορισμένη η επίπτωση των αυξημένων αποδόσεων των ομολόγων ανεπτυγμένων αγορών στις επιδόσεις των αναδυομένων αγορών

Ο συνδυασμός του συνωστισμού στα EMD και των αυξανόμενων αποδόσεων των ομολόγων ανεπτυγμένων αγορών τεκμηριώνει μια στάση προσεκτική. Οι επενδυτές ενδέχεται να κατοχυρώσουν κάποια κέρδη και να τηρήσουν στάση αναμονής ωσότου οι αποδόσεις των ομολόγων των ανεπτυγμένων αγορών σταθεροποιηθούν ξανά. Αυτός είναι ο κύριος λόγος για τον οποίο αποφασίσαμε να ελαττώσουμε την έκθεση σε κρατικούς τίτλους EMD HC. Στην τρέχουσα συγκυρία είμαστε λιγότερο ικανοποιημένοι με το επιτοκιακό περιθώριο των 300μονάδων βάσης (3%). Έχει αυξηθεί ο κίνδυνος, σε βραχυχρόνιο ορίζοντα, λόγω της ήδη μεγάλης προσέλκυσης επενδυτών στην κατηγορία κρατικών ομολόγων αναδυομένων χωρών σε σκληρό νόμισμα (EMD HC ), που είναι και η πλέον ευαίσθητη στις ανοδικές αποδόσεις των ομολόγων ανεπτυγμένων αγορών. Συνολικά για την κατηγορία ομολόγων αναδυομένων αγορών, διατηρούμε την προτίμησή μας, έναντι άλλων κατηγοριών χρεωστικών τίτλων που προσφέρουν αυξημένο επιτοκιακό περιθώριο (spread products). Η μέτρια αυξημένη θέση μας σε ομόλογα αναδυομένων αγορών σε εθνικά νομίσματα παραμένει σε ισχύ. σταδιακή αύξηση των επιτοκίων είναι ζωτικής σημασίας

Εύρωστη η μακροοικονομική συγκυρία στις αναδυόμενες αγορές

Η κύρια αιτία που διατηρούμε μια αυξημένη θέση συνολικά στα ομόλογα αναδυομένων αγορών είναι η εύρωστη μακροοικονομική συγκυρία που τα διέπει. Οι ρυθμοί ανάπτυξης βελτιώνονται, τροφοδοτούμενοι από την εξωτερική ζήτηση, αλλά ολοένα και περισσότερο από την εσωτερική ζήτηση. Οι περισσότερες από τις κρίσιμες μακροοικονομικές παραμέτρους σαφέστατα ενδυναμώνονται, ενώ και ο δικός μας δείκτης οικονομικής συγκυρίας των αναδυομένων οικονομιών βρίσκεται σε θετικό έδαφος για περίπου ένα έτος, ενώ ενισχύθηκε κατά τις τελευταίες 5 εβδομάδες. Σημαντική παράμετρο συνιστούν οι βελτιωμένες κεφαλαιακές εισροές, οι οποίες οδηγούν σε καλύτερες χρηματοπιστωτικές συνθήκες τις αναδυόμενες οικονομίες. Το β’ τρίμηνο του 2017 ήταν το καλύτερο σε όρους κεφαλαιακών εισροών προς τις αναδυόμενες αγορές, καθώς έφθασαν τα $35δις. Αυτό επεξηγεί γιατί οι χρηματοπιστωτικές συνθήκες παραμένουν ευνοϊκές και γιατί οι πιστωτική επέκταση στις αναδυόμενες αγορές εκτός της Κίνας ανέκαμψε τους τελευταίους 20 μήνες. Εξέλιξη που προοιωνίζει θετική επίδραση στην εσωτερική ζήτηση των αναδυομένων αγορών.

Τα στοιχεία από την Κίνα διατηρούνται ισχυρά. Η οικονομία της Κίνας μεγεθύνθηκε κατά 6,9% το β΄ τρίμηνο του 2017 σε σχέση με το αντίστοιχο διάστημα του 2016, διατηρώντας τον ίδιο ρυθμό με το α’ τρίμηνο του τρέχοντος έτους. Εξετάζοντας το δείκτη PMI Ιουνίου δεν διαβλέπουμε ενδείξεις για μεταβολή αυτής της ευνοϊκής συγκυρίας. Οι επιμέρους δείκτες PMI της μεταποίησης και του τομέα των υπηρεσιών ελαφρώς ενισχύθηκαν και βρίσκονται άνω του ορίου των 50 μονάδων. Η πιστωτική επέκταση στην Κίνα αποδυναμώνεται, αλλά με ήπιους ρυθμούς και επιδρά σταδιακά στην πραγματική οικονομία. Οι υπό-δείκτες του κινέζικου PMI υποδεικνύουν ενίσχυση της εσωτερικής και της εξωτερικής ζήτησης. Οι νέες παραγγελίες έφθασαν στο υψηλότερο σημείο της 5ετίας. Σε άλλες αναδυόμενες οικονομίες οι πρόδρομοι δείκτες PMI προοιωνίζουν καλή ανάπτυξη κατά την προσεχή περίοδο. Μόνο 3 από τις 15 κύριες οικονομίες κατέγραψαν επίπεδα στο δείκτη PMI κάτω του 50. Η Νότιος Αφρική είναι μια από αυτές τις σπάνεις περιπτώσεις στις αναδυόμενες αγορές με το PMI να βρίσκεται στην τιμή 46. Οκτώ από αυτές τις 15 οικονομίες κατέγραφαν άνοδο του δείκτη PMI τον Ιούνιο

Προς το παρόν, η ενίσχυση των ρυθμών ανάπτυξης στις αναδυόμενες αγορές δεν προκαλεί επιδείνωση των δημοσιονομικών ανισορροπιών τους . Ο πληθωρισμός παραμένει σε ικανοποιητικά επίπεδα, καθώς κυμαίνεται στο 3% κατά μέσο όρο. Υπό αυτές τις συνθήκες οι κεντρικές τράπεζες των χωρών αυτών έχουν περιθώριο να περικόψουν περαιτέρω τα επιτόκια. Κατά την τρέχουσα συγκυρία είναι μάλλον πρόωρο να ανησυχούμε για μία επιβλαβή αύξηση του πληθωρισμού. Συνεπώς, η ενίσχυση των ρυθμών ανάπτυξης είναι πιθανό να συνεχισθεί.

.png)