Συντάκτης Κειμένου: NN Investment Partners

Κατά το προσεχές 12μηνο, οι αποδόσεις των κρατικών ομολόγων στις ΗΠΑ και στην Ευρωζώνη συγκεντρώνουν περισσότερες πιθανότητες να αυξηθούν παρά να υποχωρήσουν. Η επεκτατική νομισματική πολιτική θα έχει ήδη κορυφωθεί. Η Fed θα ξεκινά τη μείωση του ισολογισμού της και θα αυξήσει τα επιτόκια τουλάχιστον 2 φορές ή ακόμα και 3. Η Ευρωπαϊκή Κεντρική Τράπεζα θα μειώσει κατά το ήμισυ τις αγορές περιουσιακών στοιχείων από τον Ιανουάριο και μετά. Αυτές οι συνθήκες σε συνδυασμό με τα εύρωστα μακροοικονομικά στοιχεία και την ανάδυση του πληθωρισμού από τον πυθμένα του, ενδέχεται να προκαλέσουν προσδοκίες για υψηλότερα επίπεδα στις αποδόσεις των ομολόγων. Οι επενδυτές σε περιουσιακά στοιχεία σταθερού εισοδήματος (fixed income) μπορούν να βρουν καλύτερες ευκαιρίες σε ομόλογα που σχετίζονται περισσότερο με την οικονομική ανάπτυξη και έχουν μικρότερη διάρκεια. Όσον αφορά τις μετοχές, θα ευνοηθούν οι κυκλικοί κλάδοι.

Η εξομάλυνση στις αποδόσεις των κρατικών ομολόγων μπορεί να έχει μεταβλητότητα

Μετά από μία σειρά ετών στέρεων κερδών, η συγκυρία για τους επενδυτές σε τίτλους σταθερού εισοδήματος έχει περισσότερες προκλήσεις. Άραγε πόσο γρήγορα οι κεντρικές τράπεζες θα επαναφέρουν τη νομισματική τους πολιτική σε πιο ουδέτερα επίπεδα και πώς αυτό θα επιδράσει στις διάφορες κατηγορίες τίτλων του σταθερού εισοδήματος; Η αύξηση των αποδόσεων των κρατικών ομολόγων θα είναι σταδιακή, αλλά με μεταπτώσεις αναλόγως της αντίδρασης των αγορών στα οικονομικά στοιχεία και στις αποφάσεις και τις δηλώσεις των κρατικών τραπεζών. Τα οικονομικά στοιχεία μπορούν τόσο να κατευνάσουν, όσο και να οξύνουν τις ανησυχίες σχετικά με το βηματισμό της νομισματικής πολιτικής.

Το γεγονός ότι οι ΗΠΑ και η Ευρωζώνη βρίσκονται σε διαφορετικά σημεία του οικονομικού κύκλου επηρεάζει το σχήμα της καμπύλης των επιτοκίων, όπως αντικατοπτρίζεται στην απόκλιση των αποδόσεων μεταξύ των 2ετών και των 10ετών τίτλων. Η καμπύλη επιτοκίων της Γερμανίας έχει πάρει πιο απότομη κλίση κατά το προηγούμενο διάστημα, ενώ αυτή των ΗΠΑ έχει λάβει πιο οριζόντια μορφή. Καθώς η Fed ήδη έχει αυξήσει μερικές φορές τα επιτόκια, η απόδοση του 2ετούς ομολόγου των ΗΠΑ βαθμιαία έχει αυξηθεί, ενώ του αντίστοιχου γερμανικού παραμένει ιδιαιτέρως χαμηλή. Άλλωστε οι πιο μακροχρόνιοι ομολογιακοί τίτλοι της Γερμανίας συσχετίζονται πιο στενά με τις ευρύτερες παγκόσμιες συνθήκες παρά οι βραχυχρόνιοι.

Με τη Fed να συνεχίζει τις αυξήσεις επιτοκίων – αναμένουμε μία τον τρέχων μήνα, 3 το 2018 και 2 το 2019 – και την ΕΚΤ να τα αφήνει αμετάβλητα για το επόμενο έτος, είναι αρκετά πιθανό η καμπύλη των επιτοκίων στις ΗΠΑ να πάρει ακόμα πιο παράλληλη κλίση (δηλαδή να μειωθεί η διαφορά των αποδόσεων μεταξύ βραχυχρόνιων και πιο μακροχρόνιων ομολόγων), σε αντίθεση με τη γερμανική, που μπορεί έχει ακόμα μεγαλύτερη κλίση.

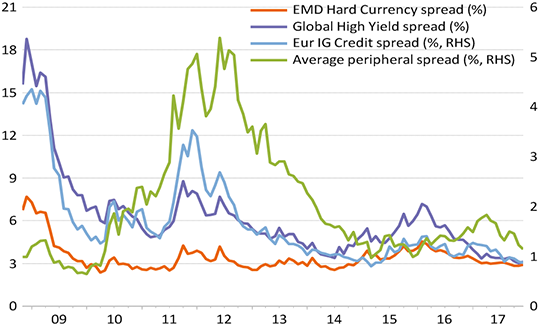

Πόσο ευάλωτοι είναι οι ομολογιακοί τίτλοι με αυξημένο επιτοκιακό περιθώριο (spread products);

Για αυτού του είδους τα ομόλογα, όπως τα εταιρικά - επενδυτικής διαβάθμισης (investment grade) και High Yield – η γενικότερη οικονομική συγκυρία είναι ευνοϊκή. Περιορίζει τις προσδοκίες για χρεοκοπίες, πράγμα που μειώνει το επιπλέον περιθώριο (spread) για τον κίνδυνο που αναλαμβάνεται από τους επενδυτές. Όμως, οι αποτιμήσεις των spread products είναι αρκετά υψηλές και είναι δύσκολο το επόμενο έτος να συρρικνωθούν περαιτέρω τα spreads

(βλ. επόμενο γράφημα). Κεφάλαια εισρέουν σε αυτές τις κατηγορίες ομολόγων για σχεδόν μια δεκαετία εν μέσω της αναζήτησης των επενδυτών για καλύτερες αποδόσεις με εισοδηματικές ιδιότητες. Αν οι αποδόσεις των ομολόγων τελικά αυξηθούν, κάποιο μέρος από τη συρρίκνωση των spreads μπορεί να απολεσθεί, καθώς οι επενδυτές θα στρέφονται σε τίτλους που επωφελούνται από την αναθέρμανση της οικονομικής ανάπτυξης.

Ο συνδυασμός μικρών spreads, μιας παρατεταμένης περιόδου εισροών κεφαλαίου και κάποιων ενδείξεων περιορισμού της ρευστότητας υποδηλώνει ότι τα spread products όντως είναι κάπως ευάλωτα. Ωστόσο, η ιστορία διδάσκει πως μια παρατεταμένη και αισθητή διεύρυνση των spreads απαιτεί μία αύξηση των προσδοκιών για χρεοκοπίες. Για το λόγο αυτό τα spreads διευρύνονται σημαντικά κατά τις περιόδους οικονομικής ύφεσης. Δεν αποκλείουμε το ενδεχόμενο προσωρινής μεταβλητότητας στα spreads, αλλά δεδομένων των θετικών εκτιμήσεων για την οικονομική ανάπτυξη το 2018, δεν αναμένουμε μια μεγάλη σε διάρκεια και μέγεθος διεύρυνσή τους.

Πού εντοπίζονται ευκαιρίες για τους τίτλους σταθερού εισοδήματος το 2018;

Εκτιμούμε διατήρηση των καλών ρυθμών ανάπτυξης, ήπιο πληθωρισμό και μία σταδιακή σύσφιξη της νομισματικής πολιτικής. Αυτό σημαίνει ότι κατηγορίες ομολόγων που συσχετίζονται περισσότερο με την οικονομική ανάπτυξη και έχουν μικρότερη χρονική διάρκεια μπορούν να έχουν καλύτερες επιδόσεις από τη συνολική αγορά ομολόγων σε απόλυτα μεγέθη. Ενδεικτικές περιπτώσεις είναι τα εταιρικά ομόλογα High Yield, οι τίτλοι αναδυομένων αγορών και λιγότερο εμπορεύσιμα χρεόγραφα με κυμαινόμενα κουπόνια, όπως τα senior bank loans, emerging markets loans και export credit agency loans. Σε βραχυχρόνιο ορίζοντα και στην τακτική κατανομή των χαρτοφυλακίων μας έχουμε μια προτίμηση σε εταιρικά ομόλογα επενδυτικής διαβάθμισης έναντι των high yield και των τίτλων αναδυομένων αγορών.

Που εντοπίζονται οι κίνδυνοι;

θεωρούμε ότι ο πληθωρισμός θα είναι ήπιος το επόμενο έτος. Ωστόσο, μια απροσδόκητη επιτάχυνσή του θα μπορούσε να επιφέρει μια πιο επιθετική αντιμετώπισή του από τις κεντρικές τράπεζες, πράγμα που θα λειτουργούσε ανασχετικά προς όλες τις κατηγορίες σταθερού εισοδήματος και εδικά για τα ομόλογα αναδυομένων αγορών. Εκτιμούμε ότι η οικονομική ανάπτυξη θα διατηρηθεί σε καλά επίπεδα το 2018 Αν οι ρυθμοί ανάπτυξης επιβραδυνθούν δραστικά, ομολογιακοί τίτλοι μεγάλης διάρκειας και φερέγγυων εκδοτών μπορούν να προσφέρουν προστασία στους επενδυτές. Διατηρώντας ευελιξία οι επενδυτές μπορούν να ανταποκρίνονται στις μεταβαλλόμενες συνθήκες της οικονομίας και των αγορών.

Μικρό το περιθώριο περαιτέρω μείωσης των spreads

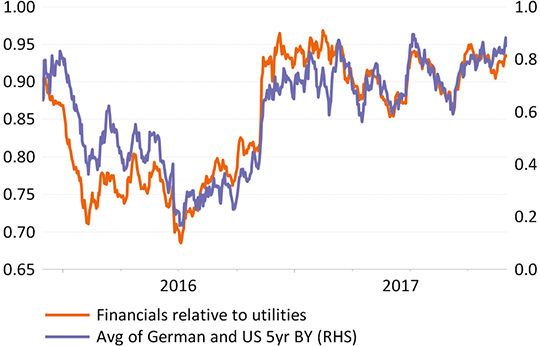

Οι προοπτικές για τις αποδόσεις των ομολόγων ευνοούν τις μετοχές του χρηματοπιστωτικού κλάδου

Η πιθανή αύξηση των αποδόσεων των ομολόγων κατά το επόμενο έτος μπορεί να έχει σημαντική επίδραση στις επιδόσεις διαφορετικών μετοχικών κλάδων. Μερικοί κλάδοι, όπως ο χρηματοπιστωτικός, έχουν θετική συσχέτιση με τις αποδόσεις των ομολόγων, ενώ άλλοι, όπως αυτός των εταιρειών κοινής ωφέλειας και όσοι έχουν ιδιότητες εισοδηματικού χαρακτήρα, συσχετίζονται αρνητικά. Το επόμενο γράφημα αντικατοπτρίζει την εγγύτητα της διαφοράς στις επιδόσεις μεταξύ του χρηματοπιστωτικού κλάδου και των εταιρειών κοινής ωφελείας με την πορεία των 5ετων ομολόγων ΗΠΑ και Γερμανίας.

Υψηλότερες αποδόσεις ομολόγων: νικητές και χαμένοι

Οι οικονομικές προοπτικές ευνοούν τους κυκλικούς κλάδους

Η συνεχιζόμενη ευρωστία της μακροοικονομικής συγκυρίας για το 2018 προμηνύει καλύτερες προοπτικές για τους κυκλικούς μετοχικούς κλάδους σε σχέση με τους αμυντικούς. Αν και οι μετοχές των κυκλικών κλάδων δεν διαπραγματεύονται σε μικρότερες αποτιμήσεις από τους αμυντικούς, οι εκτιμήσεις για την κερδοφορία υποδεικνύουν ότι θα πρωταγωνιστήσουν το επόμενο έτος, με κύριους μοχλούς τους κλάδους των χρηματοπιστωτικών, της τεχνολογίας και της ενέργειας.

Ο κλάδος της ενέργειας είναι κερδοφόρος στα τρέχοντα επίπεδα τιμών και τα μερίσματά τους φαίνονται διασφαλισμένα. Η σχέση μεταξύ ζήτησης και προσφοράς ενέργειας στηρίζεται από την ευρύτερη οικονομική ανάκαμψη και πιθανούς περιορισμούς στην παραγωγή, ειδικά μετά τη συμφωνία της περασμένης εβδομάδας μεταξύ των πετρελαιοπαραγωγών χωρών να επιμηκύνουν τη μείωση της παραγωγής έως και το τέλος του 2018. Ο κλάδος των πρώτων υλών, στον οποίο ο υπό-κλάδος των χημικών έχει εξέχοντα ρόλο, επίσης ευνοείται από τις υψηλότερες τιμές της ενέργειας.

Οι πλέον προτιμώμενοι κλάδοι για το 2018 είναι ο χρηματοπιστωτικός, ο βιομηχανικός, της τεχνολογίας, της ενέργειας και των πρώτων υλών. Είμαστε επιφυλακτικοί, ως προς αυτούς των εταιρειών κοινής ωφελείας, των τηλεπικοινωνιών και των βασικών καταναλωτικών αγαθών, των οποίων τα κέρδη πιθανότατα θα αυξηθούν κατά μονοψήφιο ποσοστό. Θεωρούμε ότι αυτοί οι κλάδοι μπορούν να αποδώσουν καλά σε περιόδους αποστροφής του κινδύνου ή εξασθένισης της οικονομίας. Το επόμενο έτος σίγουρα θα έχει και τέτοιες περιόδους, πράγμα που επιτάσσει την ευελιξία στην κατανομή του χαρτοφυλακίου μας, αλλά στο σύνολο του 2018 μία προτίμηση στους κυκλικούς κλάδους φαίνεται δικαιολογημένη.

.png)