Συντάκτης Κειμένου : NN Investment Partners

Οι μαζικές συναλλαγές προκαλούν νευρικότητα σε κάποιους επιθετικούς επενδυτές

Οι αγορές σημείωσαν αξιοσημείωτη στροφή την προηγούμενη εβδομάδα. Όλες οι κατηγορίες περιουσιακών στοιχείων πλην των ακινήτων υποχώρησαν. Δεν υπήρχε θεμελιώδης καταλύτης αυτής της εξέλιξης, πράγμα που μας κάνει να πιστεύουμε ότι αυτές οι κινήσεις είναι απλώς τεχνικές και προσωρινές. Ορισμένες από τις κινήσεις ήταν εντελώς ανεξήγητες. Για παράδειγμα πώς δικαιολογείται, κατά τη διάρκεια μιας περιόδου αύξησης των αποδόσεων των κρατικών ομολόγων, οι επενδύσεις που προσομοιάζουν με αυτά, όπως οι μετοχές εταιρειών ακίνητης περιουσίας να ξεπερνούν σε αποδόσεις τις μετοχές; Γιατί τα εταιρικά ομόλογα υψηλής απόδοσης των ΗΠΑ δεν ανταποκρίνονται θετικά στην άνοδο της τιμής του πετρελαίου;

Δεν υπάρχουν σημάδια αλλαγών στα θεμελιώδη μεγέθη

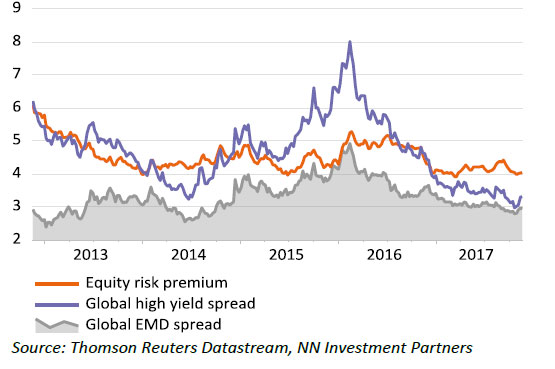

Οι μετοχικές αγορές υπέστησαν μία ήπια υποχώρηση την περασμένη εβδομάδα, όπως και οι περισσότερες κατηγορίες επενδύσεων. Η αποδυνάμωση αυτή ήταν ιδιαίτερα εμφανής στις ευρωπαϊκές μετοχές και στους κυκλικούς κλάδους. Μήπως κάτι θεμελιώδες άλλαξε; Δεν νομίζουμε κάτι τέτοιο. Τα μακροοικονομικά στοιχεία παραμένουν ισχυρά, όπως αποτυπώθηκε και στα αποτελέσματα του Γερμανικού ΑΕΠ για το τρίτο τρίμηνο. Η εμπιστοσύνη των επιχειρήσεων και των καταναλωτών παραμένει επίσης υψηλή. Ταυτόχρονα, δεν υπάρχει κανένα σημάδι πληθωρισμού, που να δίνει στις κεντρικές τράπεζες το έναυσμα να ακολουθήσουν μια πολύ σταδιακή και προβλέψιμη στρατηγική εξόδου από την επεκτατική τους νομισματική πολιτική. Η εταιρική κερδοφορία παραμένει ισχυρή, όπως αντανακλάται στα αποτελέσματα τριμήνου, ειδικά στις ΗΠΑ και την Ιαπωνία. Η δυναμική των εταιρικών κερδών του 2018 σε παγκόσμια κλίμακα βελτιώθηκε περαιτέρω. Τέλος, το ασφάλιστρο κινδύνου των μετοχών εξακολουθεί να είναι ελκυστικό, ειδικά σε σύγκριση με τα ασφάλιστρα κινδύνου που προσφέρονται επί του παρόντος στο πεδίο των εταιρικών ομολόγων (βλ. Διάγραμμα).

Τι άλλαξε λοιπόν; Μια πρώτη παρατήρηση είναι ότι η αγορά εταιρικών ομολόγων ήρθε αντιμέτωπη με αρκετές αντιξοότητες. Φυσικά, αυτή η κατηγορία περιουσιακών στοιχείων έχει γίνει ευάλωτη σε κακά νέα που αφορούν στη νομισματική πολιτική ή στα θεμελιώδη μεγέθη των εταιρειών και των αναδυόμενων αγορών. Τόσο τα χαμηλά ασφάλιστρα κινδύνου της κατηγορίας αυτής όσο και οι αποτιμήσεις που έχουν εξαντλήσει τα περιθώρια ανόδου τους δεν αφήνουν περιθώρια για απογοητεύσεις. Οι αμφιβολίες για τη φορολογική μεταρρύθμιση των ΗΠΑ και κάποια ανησυχία για τη μελλοντική πολιτική της Fed οδήγησαν σε εκροές. Η περιορισμένη ρευστότητα αυτής της κατηγορίας περιουσιακών στοιχείων ενδεχομένως έχει οδηγήσει σε μία υπερβάλλουσα κίνηση των spreads. Ταυτόχρονα, οι αυξημένες θέσεις στα ομόλογα αυτά είναι μια από τις πιο διαδεδομένες τοποθετήσεις αυτή τη στιγμή, γεγονός που τα καθιστά πιο ευάλωτα σε με πιθανή κατοχύρωση κερδών. Λόγω της μεγάλης αύξησης του δανεισμού (μόχλευσης) των αμερικανικών εταιρειών, οι επιπτώσεις θα μπορούσαν να εμφανιστούν πρώτα σε αυτόν τον τομέα της αγοράς. Αυτό αποδεικνύεται από τις υπό-αποδόσεις που καταγράφουν οι εταιρίες με υψηλή μόχλευση σε σχέση με τις εταιρείες με μικρότερο δανεισμό.

Μια δεύτερη παρατήρηση αφορά την κοινοτοπία των τοποθετήσεων στα χαρτοφυλάκια και το φόβο των επενδυτών να μη χάσουν το ανοδικό ράλι των τιμών. Τα επίπεδα των διαθεσίμων μειώθηκαν στο χαμηλότερο επίπεδο που έχει παρατηρηθεί από τον Οκτώβριο του 2013 και η έκθεση σε μετοχές είναι η υψηλότερη από τον Απρίλιο του 2015. Παραδόξως, ο αριθμός των επενδυτών που πιστεύουν ότι η αγορά μετοχών είναι υπερτιμημένη έχει επίσης αυξηθεί στο υψηλότερο επίπεδο από τα τέλη του προηγούμενου αιώνα. Θα μπορούσαμε να πούμε ότι ο φόβος της απώλειας του ράλι των τιμών είναι επί του παρόντος μια ισχυρή δύναμη που οδηγεί τους επενδυτές, ακόμα και απρόθυμα, στις μετοχές. Αυτοί οι απρόθυμοι επιθετικοί επενδυτές είναι επιρρεπείς στον φόβο και την φυγή από τις μετοχές με την παραμικρή αφορμή. Ο δείκτης αποστροφής κινδύνου που χρησιμοποιούμε μειώθηκε επίσης σε χαμηλά επίπεδα. Η κινητήρια δύναμη που οδηγεί προς τις μετοχές ήταν επίσης ορατή στη μηνιαία έρευνα μεταξύ διαχειριστών αμοιβαίων κεφαλαίων. Παρά τον αυξανόμενο αριθμό επενδυτών που θεωρούν την αγορά μετοχών υπερτιμημένη, οι τοποθετήσεις σε μετοχές είναι στα υψηλότερα επίπεδα των τελευταίων ετών.

Η ομοφωνία είναι εξίσου ισχυρή και σε επίπεδο κλάδων και περιοχών. Οι τρεις κλάδοι με τις υψηλότερες θέσεις είναι της πληροφορική τεχνολογία, ο χρηματοπιστωτικός και αυτός των πολυτελών καταναλωτικών αγαθών, ενώ οι λιγότερο δημοφιλείς κλάδοι είναι των καταναλωτικών αγαθών πρώτης ανάγκης, της κοινής ωφέλειας και των τηλεπικοινωνιών. Από γεωγραφικής άποψης, η προτίμηση για αγορές εκτός των ΗΠΑ είναι ευρέως διαδεδομένη. Κατά τη διάρκεια της περασμένης εβδομάδας, διαπιστώσαμε οι πιο δημοφιλείς κλάδοι υστέρησαν σε απόδοση συγκριτικά με τους λιγότερο δημοφιλείς. Από την άποψη αυτή, ήταν περίεργο ότι σε μια εβδομάδα αυξανόμενων αποδόσεων των ομολόγων, οι επενδύσεις που προσομοιάζουν των ομολόγων όπως οι μετοχές εταιρειών κοινωφελών υπηρεσιών και οι μετοχές εταιρειών ακίνητης περιουσίας ξεπέρασαν σε αποδόσεις τον χρηματοπιστωτικό. Αυτή η κατάσταση βρίσκεται στον αντίποδα της προγενέστερης συμπεριφοράς των επενδυτών και με το τι επιτάσσουν τα θεμελιώδη μεγέθη. Δεδομένου ότι δεν υπάρχει θεμελιώδης δικαιολογία για αυτή την ξαφνική μετατόπιση των προτιμήσεων των επενδυτών, πιστεύουμε ότι αποτελεί ένα προσωρινό φαινόμενο. Γι 'αυτόν τον λόγο διατηρούμε την τρέχουσα κλαδική κατανομή, η οποία προσανατολίζεται προς τη σταδιακή αύξηση των αποδόσεων των ομολόγων και την ισχύ των κυκλικών κλάδων.

Οι προσδοκίες για την πολιτική της Fed οδηγούν σε μια μέτρια διόρθωση των ομολόγων αναδυόμενων αγορών (EMD)

Οι προσδοκίες όσον αφορά την πορεία των επιτοκίων της Fed κινήθηκαν ανοδικά από τις αρχές Σεπτεμβρίου, βασισμένες στις τάσεις των προθεσμιακών συμβολαίων που σχετίζονται με τις αποφάσεις της Fed, προκάλεσαν πίεση στην παγκόσμια αγορά εταιρικών ομολόγων, καθώς και στα ομόλογα αναδυόμενων αγορών. Όσον αφορά τα EMD, τα ομόλογα που είναι εκφρασμένα σε σκληρό νόμισμα κάλυψαν γρήγορα το χάσμα με τους τίτλους σε εγχώριο νόμισμα. Η συνολική εικόνα των EMD δεν φαίνεται να διαφέρει πολύ από τα εταιρικά ομόλογα υψηλής απόδοσης (high yield) των ανεπτυγμένων αγορών. Αυτό επιβεβαιώνει την άποψή μας ότι η νευρικότητα στις αγορές χρεογράφων αναδυόμενων αγορών από τον Σεπτέμβριο μπορεί να εξηγηθεί κυρίως από την επιδείνωση των προσδοκιών για τις αποφάσεις της Fed.

Οι εισροή κεφαλαίων προς τις Αναδυόμενες Αγορές (EM) είναι ανθεκτικές

Δεν εντοπίζουμε μια σαφή ενδογενή αιτία για τη διόρθωση στις αναδυόμενες αγορές. Μετά από χρόνια μεγάλων εισροών, οι τοποθετήσεις στα ομόλογα (EMD) των χωρών αυτών δεν είναι μικρές, αλλά το ίδιο συμβαίνει για όλες τις κατηγορίες χρεωστικών τίτλων. Συνεπώς, η παράλληλη κίνηση των EMD με τα εταιρικά ομόλογα High Yield ανεπτυγμένων αγορών είναι λογική, αν και θα μπορούσε να διαφοροποιηθεί στο ενδεχόμενο οι προσδοκίες για την σύσφιξη της νομισματικής πολιτικής της Fed να ενισχυθούν περαιτέρω. Οι αναδυόμενες αγορές είναι πιο ευάλωτες ως προς επιτόκια των ΗΠΑ, λόγω πιθανών κεφαλαιακών εκροών, οι οποίες ανατροφοδοτούν την πτώση της αγοράς και προκαλούν μια απότομη σύσφιξη των χρηματοπιστωτικών συνθηκών σε αυτές τις οικονομίες.

Οι κινήσεις στα προθεσμιακά συμβόλαια που αφορούν τις προσδοκώμενες αποφάσεις της Fed προς το παρόν είναι μικρές για να προκαλέσουν σημαντικές εκροές κεφαλαίων. Συνολικά, οι εισροές κεφαλαίων προς τις αναδυόμενες αγορές ήταν αξιοσημείωτα ανθεκτικές κατά τους τελευταίους μήνες, σε πείσμα του τι θα μπορούσε να περιμένει κανείς στην τρέχουσα συγκυρία. Η πιο σαφής ένδειξη είναι οι εισροές κεφαλαίου στην Τουρκία, μία από τις αναδυόμενες οικονομίες με τις μεγαλύτερες ανάγκες εξωγενούς χρηματοδότησης και την πολύ υψηλή ευαισθησία στα επιτόκια των ΗΠΑ. Τα τούρκικα περιουσιακά στοιχεία δέχθηκαν ισχυρό πλήγμα από τις αυξημένες προσδοκίες για τα επιτόκια της Fed. Στα ομόλογά της σε εγχώριο νόμισμα αυξήθηκε η απόδοση στη λήξη κατά 2 ποσοστιαίες μονάδες και οι τούρκικες μετοχές υστέρησαν έναντι της παγκόσμιας μετοχικής αγοράς κατά 17 ποσοστιαίες μονάδες, μολονότι οι συνολικές κεφαλαιακές εισροές προς την Τουρκία δεν επιδεινώθηκαν.

Με βάση τις εκτιμήσεις μας για σταδιακή προσαρμογή των επιτοκίων της Fed με δύο αυξήσεις εντός του 2018, δεν θεωρούμε ότι υφίστανται ουσιαστικοί λόγοι για σημαντική μείωση της ροπής των κεφαλαίων προς τις αναδυόμενες αγορές από τα τρέχοντα επίπεδα. Προφανώς, υφίστανται ανησυχίες σχετικά με τις περιπτώσεις συγκεκριμένων χωρών – με τη Βενεζουέλα και την Τουρκία να ξεχωρίζουν – αλλά είναι σχετικά μεμονωμένες και σχετίζονται με κακή οικονομική διαχείριση και πολιτικές αβεβαιότητες. Συνολικά οι αναδυόμενες αγορές βρίσκονται σε ικανοποιητική συγκυρία, με θετικές προσδοκίες για την οικονομική τους μεγέθυνση, με βελτιωμένα ισοζύγια και με ευνοϊκές συνθήκες από την αύξηση των διεθνούς εμπορίου.

Παρά την πρόσφατη νευρικότητα στις αναδυόμενες αγορές, ως συνέπεια της μεταβολής στις προσδοκίες για τις αυξήσεις επιτοκίων από τη Fed από το Σεπτέμβριο και μετά, τα στοιχεία για την ανάπτυξή τους είναι ενθαρρυντικά. Είναι ακόμα πρόωρο να εκτιμήσουμε τις επιπτώσεις των αυξημένων αποδόσεων των ομολόγων των αναδυομένων αγορών στην πιστωτική επέκταση και φυσικά στην κατανάλωση και στις επιχειρηματικές δαπάνες. Την περίοδο μέσα Σεπτεμβρίου με μέσα Νοεμβρίου οι αποδόσεις των ομολόγων των αναδυομένων αγορών αυξήθηκαν 0,30% κατά μέσο όρο. Αυτή η κίνηση ήταν σημαντικά μικρότερη της διεύρυνσης κατά 0,50% που έλαβε χώρα παρόμοιο διάστημα το 2016, περίπου τη συγκυρία της εκλογικής νίκης του Trump.

Η πρόσφατη βελτίωση στον δείκτη οικονομικής συγκυρίας των αναδυομένων αγορών, που έχουμε αναπτύξει εσωτερικά, υποδεικνύει ότι απαιτείται μια αρκετά μεγαλύτερη στις αποδόσεις των ομολόγων των χωρών αυτών, προκειμένου να δημιουργηθούν ανησυχίες για τις προσδοκίες για την οικονομική ανάπτυξή τους σε βραχύ και μέσο χρονικό ορίζοντα. Μια τέτοια εξέλιξη θα ήταν πιθανή εάν προκύψει μια αναπάντεχη ψήφιση μιας ρηξικέλευθης φορολογικής μεταρρύθμισης στις ΗΠΑ ή αν ο Trump διορίσει στη Fed ως μέλη αρκετούς που έχουν απόψεις υπέρ μιας αυστηρής νομισματικής πολιτικής. Προς το παρόν, αυτά τα ενδεχόμενα παραμένουν μόνο ως σενάρια.

.png)