Σύνταξη Κειμένου : ΝΝ Ιnvestment Partners

Για πολλά χρόνια, οι τίτλοι σταθερού εισοδήματος ευνοήθηκαν από τις εξαιρετικά επεκτατικές νομισματικές πολιτικές των κεντρικών τραπεζών. Αυτό το μήνα, τόσο η Fed όσο και η ΕΚΤ αναμένεται να συζητήσουν περαιτέρω βήματα εξορθολογισμού της πολιτικής τους. Η κίνηση προς την κατεύθυνση περαιτέρω νομισματικής σύσφιξης καθιστά τις αγορές ομολόγων ευάλωτες, αλλά πιστεύουμε ότι οι κίνδυνοι έχουν μετατοπιστεί προς μια ακόμα πιο βαθμιαία και νουνεχή μετάβαση της πολιτικής των κεντρικών τραπεζών, τους τελευταίους μήνες.

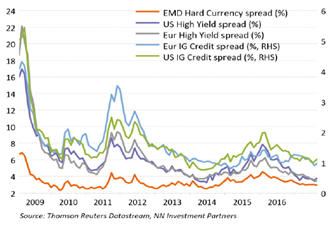

Η αδιάκοπη αναζήτηση αποδόσεων έχει ωθήσει τα spreads (επιτοκιακά περιθώρια) σε ιστορικά χαμηλά επίπεδα

Μετά την παγκόσμια χρηματοπιστωτική κρίση, τα στοιχεία ενεργητικού σταθερού εισοδήματος ευνοήθηκαν σε μεγάλο βαθμό από τις εξαιρετικά χαλαρές νομισματικές πολιτικές, συμβατικές και μη συμβατικές, που αναπτύχθηκαν από τις κυριότερες κεντρικές τράπεζες παγκοσμίως. Ενώ η κατηγορία του «σταθερού εισοδήματος» συνολικά ήταν ο κύριος προορισμός των κεφαλαιακών ροών των επενδυτών, ως ποσοστό της κεφαλαιοποίησης της αγοράς, κατά την εν λόγω περίοδο, τα ομόλογα με αυξημένο ασφάλιστρο κινδύνου ή επιτοκιακό περιθώριο (spread) σε σχέση με τα κρατικά ομόλογα υψηλής ποιότητας- τα λεγόμενα "spread products" ευνοήθηκαν ακόμα περισσότερο. Μεταξύ των spread προϊόντων, οι κατηγορίες υψηλότερης απόδοσης, όπως τα εταιρικά ομόλογα high yield και τα ομόλογα αναδυόμενων αγορών (EMD), επωφελήθηκαν περισσότερο από την πολυετή τάση "αναζήτησης καλύτερης απόδοσης".

Αυτή η αδιάκοπη εισροή κεφαλαίων συνολικά στα εταιρικά ομόλογα συμπίεσαν τα spreads σε επίπεδα που δεν απέχουν πολύ από τα ιστορικά χαμηλά τους (βλ. διάγραμμα). Καθώς οι αποδόσεις και τα επίπεδα των spread συρρικνώθηκαν υπό την αμείωτη δύναμη των επεκτατικών μέτρων νομισματικής πολιτικής, οι μακροχρόνιες συσχετίσεις μεταξύ των spread products και των θεμελιωδών μεγεθών διερράγησαν. Αυτό φαίνεται πως συμβαίνει όσον αφορά την εξέλιξη των τιμών των πρώτων υλών (commodities), των τιμών του πετρελαίου ή των μακροοικονομικών εκπλήξεων για παράδειγμα. Ιδιαίτερα κατά το προηγούμενο έτος, τα επίπεδα των spread products συσχετίζονταν λιγότερο με τους θεμελιώδεις οικονομικούς παράγοντες από ότι προγενέστερα. Ως εκ τούτου, τα επίπεδα των spreads έχουν υποχωρήσει περαιτέρω, παρά την πτώση των τιμών των πρώτων υλών και του πετρελαίου. Ομοίως, η δυναμική των οικονομικών εκπλήξεων, η οποία έχει ατονήσει από τον Μάρτιο και μετά, δεν εμπόδισε την περαιτέρω υποχώρηση των spreads. Σε γενικές γραμμές, αυτό φαίνεται να συνδέεται με την επεκτατική νομισματική πολιτική και τις προσδοκίες των επενδυτών για τη συνέχιση αυτού του εγχειρήματος ή, τουλάχιστον, τη σταδιακή άρση των πολιτικών αυτών, πρέπει να ανταποκριθούν περισσότερο στην πραγματικότητα.

Οι αγορές σταθερού εισοδήματος στο έλεος των κεντρικών τραπεζιτών

Με υποτονικό και χαμηλότερο του στόχου πληθωρισμό στις ΗΠΑ, την Ευρωζώνη και την Ιαπωνία, οι επενδυτές αισθάνονται ότι ενισχύονται οι προσδοκίες τους ότι η εξομάλυνση της νομισματικής πολιτικής, όταν ξεκινήσει, είναι πιθανό να είναι πολύ σταδιακή, ανεξάρτητα από την τρέχουσα καλή οικονομική συγκυρία. Κατά την τρέχουσα περίοδο η άποψη αυτή φαίνεται να είναι κοινός τόπος. Φυσικά, εδώ υπάρχει ένας σημαντικός κίνδυνος. Οποιαδήποτε απόκλιση από αυτή την άποψη, είτε προφορικά από τους κεντρικούς τραπεζίτες, είτε στην πράξη μέσω άρσης της ποσοτικής χαλάρωσης ή αυξήσεις των επιτοκίων, μπορεί να αντιστρέψει τις ροές των κεφαλαίων. Σε αυτό το ενδεχόμενο, η συσχέτιση μεταξύ των θεμελιωδών οικονομικών μεγεθών με τα εταιρικά ομόλογα πιθανότατα θα αποκατασταθούν. Επομένως, οι αγορές σταθερού εισοδήματος και τα spread προϊόντα αναμένεται να παραμείνουν στο έλεος των κεντρικών τραπεζών στο προσεχές μέλλον. Αυτό θα καταστήσει σημαντικά ευάλωτα τα spread προϊόντα.

Η Fed και η ΕΚΤ θα συζητήσουν για την εξομάλυνση των πολιτικών τους τον Σεπτέμβριο

Υπό το πρίσμα της τρέχουσας υψηλής εξάρτησης από τις προσδοκίες για τη νομισματική πολιτική, η σύνοδος στο "Jackson Hole" βρίσκεται αναμφισβήτητα στο μυαλό των επενδυτών. Ωστόσο, η φετινή συνεδρίαση των κεντρικών τραπεζιτών δεν κατάφερε να αλλάξει την εδραιωμένη αντίληψη περί σταδιακής εξομάλυνσης της νομισματικής πολιτικής. Αυτό μπορεί να προσφέρει μία βραχυπρόθεσμη ανακούφιση, αλλά με την προσεχή συνάντηση της Fed τον Σεπτέμβριο και την ήδη αναγγελθείσα συρρίκνωση του ισολογισμού της, το επόμενο εμπόδιο δεν είναι πολύ μακριά. Το ίδιο ισχύει και για την ΕΚΤ, η οποία αναμένεται να αρχίσει να συζητά σύντομα την μείωση του προγράμματος αγοράς ομολόγων.

Ο Σεπτέμβριος, ως εκ τούτου, φαίνεται δυνητικά βαρυσήμαντος. Δεδομένου ότι ταυτόχρονα η προσφορά εταιρικών ομολόγων αυξάνεται μετά από κάποια ήπια καλοκαιρινή ραστώνη, ιδίως των εταιρικών ομολόγων επενδυτικής διαβάθμισης, οι πιστωτικές αγορές εμφανίζονται πιο εκτεθειμένες και συνεπώς δυνητικά πιο ασταθείς κατά τη διάρκεια αυτής της περιόδου. Αυτή η μεταβλητότητα φυσικά μπορεί να οδηγήσει και προς τις δύο κατευθύνσεις, αλλά οποιαδήποτε περαιτέρω δυνητική συρρίκνωση των spread ή υποχώρηση των αποδόσεων των spread productsενδέχεται να υπολείπεται σε μέγεθος μια πιθανής διεύρυνσης των spread και αύξησης των αποδόσεων.

Οι κίνδυνοι για τη στάση της Fed αυξάνονται αρκετά

Η μικρής εμβέλειας αναστάτωση που προκλήθηκε μετά την ομιλία του Mario Draghi στη Sintra στα τέλη Ιουνίου, καθώς και η ανατίμηση της συναλλαγματικής ισοτιμίας του ευρώ, υπογραμμίζουν ότι η εξάλειψη των αντισυμβατικών πολιτικών των κεντρικών τραπεζών έχει τη δυνατότητα να προκαλέσει σημαντική αστάθεια στην αγορά και θα μπορούσε ακόμη να οδηγήσει σε αδικαιολόγητη σύσφιξη των χρηματοπιστωτικών συνθηκών. Η Fed αντιμετώπισε αυτό το γεγονός κατά τη διάρκεια της έντονης αντίδρασης των χρηματοπιστωτικών αγορών μετά την εξαγγελία άρσης του προγράμματος ποσοτικής χαλάρωσης το 2013 και την ανατίμηση του δολαρίου το 2014.

Πολλά, αλλά όχι όλα τα spreads διαπραγματεύονται κοντά στα χαμηλότερα επίπεδα μετά κρίσης

Αυτή τη φορά η Fed θα πρέπει να εξισορροπήσει μία ισχυρή ανάπτυξη, μία εύρωστη αγορά εργασίας και τις χαλαρές νομισματικές συνθήκες, έναντι μίας σειράς αποθαρρυντικών δεδομένων σχετικά με τον δομικό πληθωρισμό και την αύξηση των μισθών. Τα πρακτικά της συνεδρίασης του Ιουλίου της «Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς» περιείχαν ισχυρές υποδείξεις ότι η πρόεδρος της Fed Yellen πιστεύει ότι η προσήλωση στο σχέδιο μίας σταδιακής εφαρμογής αυστηρότερων μέτρων είναι ο καλύτερος τρόπος για να πλεύσει εν μέσω αυτών των αντίθετων ρευμάτων. Για το λόγο αυτό, διατηρούμε την βασική μας υπόθεση για τέσσερις επιπλέον αυξήσεις των επιτοκίων από την Fed μέχρι το τέλος του 2018 και την έναρξη της μείωσης του ισολογισμού κατά το τέταρτο τρίμηνο του τρέχοντος έτους. Η πιο πιθανή απόκλιση από αυτό το βασικό σενάριο σχετίζεται με μία λιγότερο αυστηρή νομισματική πολιτική που ενδεχομένως περιλαμβάνει λιγότερες αυξήσεις επιτοκίων. Ειδικότερα, η ανησυχία μας παραμένει ότι οι πληθωριστικές προσδοκίες έχουν υποχωρήσει κάτω από το στόχο της Fed, με αποτέλεσμα ο πληθωρισμός να υποχωρήσει κάτω από το 2% μόλις η οικονομία φθάσει σε επίπεδα πλήρους απασχόλησης.

Η ΕΚΤ θα παρακολουθεί στενά την ανατίμηση του Ευρώ

Η Ευρωζώνη εξακολουθεί να απέχει πολύ από τα επίπεδα πλήρους απασχόλησης και η ουσιαστική ανοδική πίεση του πληθωρισμού ενδέχεται να μην προκύψει έως ότου η οικονομία βρεθεί πολύ κοντά στο σημείο αυτό. Ως εκ τούτου, μπορεί κανείς να καταλάβει γιατί η ΕΚΤ ενδεχομένως ανησυχεί για την ανατίμηση του ευρώ τους τελευταίους μήνες.

Υπάρχουν πολλές συζητήσεις σχετικά με την ανατίμηση του ευρώ και τον βαθμό στον οποίο η επίδρασή του στον πληθωρισμό θα αντισταθμιστεί από τη βελτιωμένη οικονομική συγκυρία. Πρώτα από όλα, πιστεύουμε ότι η δυναμική της ανάπτυξης της Ευρωζώνης είναι λιγότερο ευαίσθητη στην ανατίμηση του ευρώ από ό, τι συνήθως συνέβαινε στο παρελθόν, διότι αυτή τη φορά η αύξηση της εγχώριας ζήτησης είναι η βασική κινητήριος δύναμη. Μάλιστα, το γεγονός αυτό μπορεί να οδηγήσει σε κάποιο βαθμό σε ανατίμηση, επειδή η οριακή μεταβολή της εγχώριας οικονομικής ισχύος τους τελευταίους έξι μήνες ήταν οριστικά υπέρ της Ευρωζώνης. Η μείωση των αντιληπτών πολιτικών κινδύνων έχει επίσης διαδραματίσει κάποιο ρόλο. Ωστόσο, επισημαίνουμε ότι η ανατίμηση έχει αρνητικό αντίκτυπο στον δομικό πληθωρισμό. Στο βαθμό που οι προσδοκίες για τον πληθωρισμό είναι αποδυναμωμένε, τα ήδη χαμηλά ποσοστά του δομικού πληθωρισμού θα μειωθούν περαιτέρω. Από την άποψη αυτή, η ανατίμηση του ευρώ θα μπορούσε να πλήξει καίρια τις πληθωριστικές προσδοκίες. Μια επιπλέον παρατήρηση είναι ότι οι προσδοκίες για τις συναλλαγματικές ισοτιμίες μπορούν εύκολα να αυτό-τροφοδοτηθούν για κάποιο χρονικό διάστημα. Ένα υψηλότερο αναμενόμενο επίπεδο ισοτιμίας προσελκύει κεφάλαια, που οδηγούν τελικά τη συναλλαγματική ισοτιμία υψηλότερα.

Ο πρόεδρος της ΕΚΤ κ. Draghi αρνήθηκε να σχολιάσει τις προσδοκίες για την νομισματική πολιτική, στο πλαίσιο της συνόδου στο Jackson Hole. Η πιο πιθανή εκδοχή κατά τη γνώμη μας, ως προς την επικείμενη πολιτική της ΕΚΤ, περιλαμβάνει μια μείωση του προγράμματος QE σε 2 βήματα φθάνοντας στο μηδέν τις αγορές ομολογιακών τίτλων στο τέλος του 2018. Ωστόσο είναι πιθανή μια διατήρηση μικρών ποσών αγορών ομολογιακών τίτλων εντός του 2019, προκειμένου να ενισχύσει την υποκείμενη πολιτική διατήρησης των επιτοκίων σε χαμηλά επίπεδα για ακόμη μεγαλύτερη χρονική περίοδο.

Εν κατακλείδι, ως προς τη νομισματική πολιτική, τόσο της Fed, όσο και της ΕΚΤ οι όποιες πιθανές αποκλίσεις από την πιθανότερη εκδοχή κατευθύνονται προς μια ακόμα πιο σταδιακή λήξη της τρέχουσας ασκούμενης πολιτικής σε σχέση με αυτό που αναμενόταν πριν από λίγου μήνες. Προφανώς, αυτή η εξέλιξη είναι θετική ως προς τις κατηγορίες ομολόγων με επιτοκιακό περιθώριο (spread products).

Για το πλήρες άρθρο πατήστε εδώ

.png)